3 grunde til, at ETHs pris rammer gas – og hvad der står på spil for Ethereums fremtid

Ethereum har mildt sagt haft et stærkt 2020. Prisen på projektets oprindelige mønt, Ether (ETH), er steget med cirka 200% år til dato fra tidspunktet for skrivningen – med 90% af dets samlede cirkulerende forsyning i rentable positioner.

Hvad er drivkraften for den bemærkelsesværdige efterspørgsel efter det første og fremmest altcoin? OKEx Insights dykker dybt ned i de grundlæggende faktorer, der påvirker prisen på Ether, mens de også foretager nogle tekniske analyser for at undersøge, hvor det kan gå herfra.

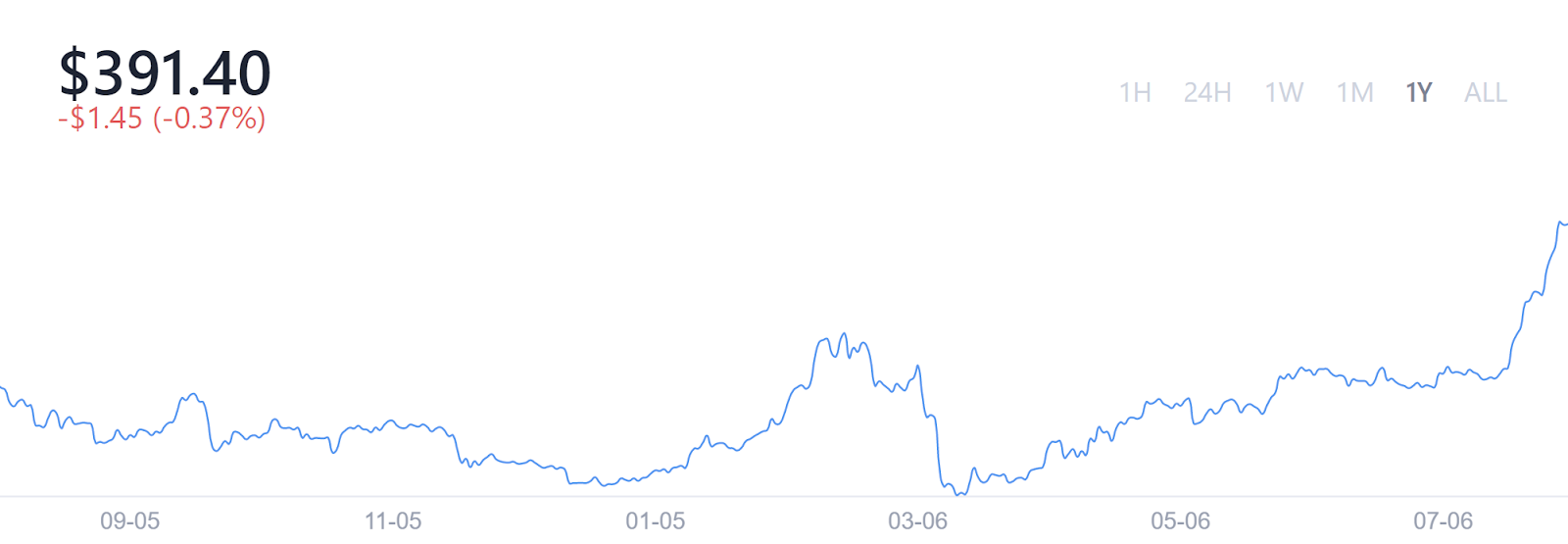

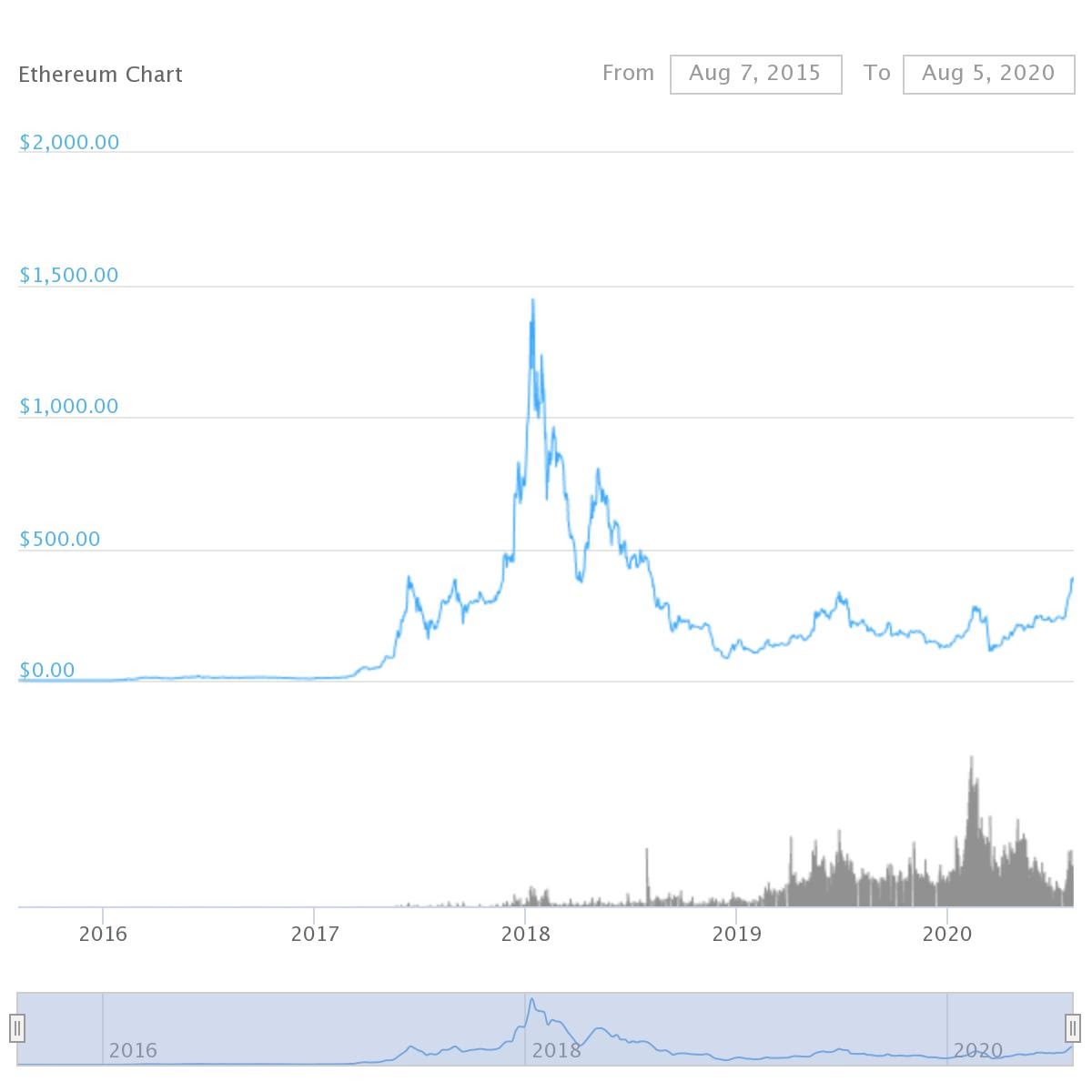

OKEx-prisdiagram for Ether (ETH). Kilde: OKEx

OKEx-prisdiagram for Ether (ETH). Kilde: OKEx

Contents

Ethereum 2.0 driver efterspørgslen efter indsats

Den mest åbenlyse faktor, der driver prisen på Ether opad, er den forventede lancering af Ethereum 2.0, hvis testnet gik live den 4. august.

Den næste udvikling af den næststørste kryptokurrencyplatform vil især overføre netværkets konsensusalgoritme fra en energiintensiv proof-of-work-mekanisme til en mere miljøvenlig proof-of-stake-model. I stedet for at stole på minearbejdere til at verificere transaktioner på Ethereum-blockchain er den indgående PoS-model afhængig af indskydere – disse brugere lægger summen af Ether – for at opretholde netværkets sikkerhed.

Ethereum 2.0-interessenter vil være dem, der modtager blokbelønninger i det nye system, som nogle måske ser som en mulighed for at tjene passiv indkomst. For at kunne deltage som validator skal en bruger dog have det 32 ETH – hvis værdi er ca. $ 12.400 pr. Tidspunktet for denne skrivning.

Med den stigende efterspørgsel efter at blive validator, når lanceringen af Ethereum 2.0 bevæger sig tættere og tættere, står det til grund, at efterspørgsel efter at akkumulere 32 Ether til en ønskelig pris er delvis ansvarlig for stigningen i prisen på ETH.

Ethereum-derivatmængder rammer nye højder

Stigningen i Ether-priser kan også – i det mindste delvist – tilskrives stigningen i ETH-derivathandelsvolumen.

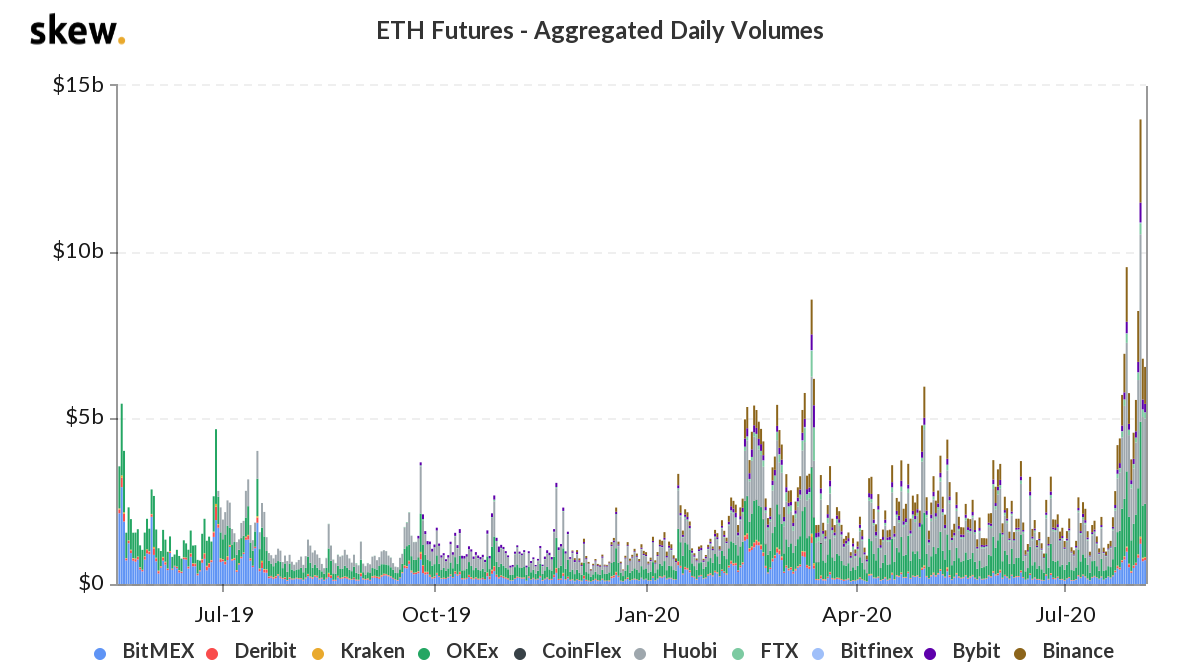

Selvom Bitcoin-futures dominerer markedet for kryptovalutaderivater, stiger handelsvolumen for Ether-futures – og stiger hurtigt. I september 2019 var forholdet mellem ETH og BTC futures ca. 8%. Som bemærket af Blokken, antallet er nu vokset til 29%.

Aggregerede daglige mængder for ETH-futures er også steget dramatisk i de seneste måneder – nærmer sig $ 14 mia. USD pr. Data fra skæv. Dataanalysefirmaet også bemærkede den søndag 2. august oplevede volumener, der var høje tid.

Diagram, der illustrerer aggregerede daglige mængder for ETH-futures. Kilde: skæv

Diagram, der illustrerer aggregerede daglige mængder for ETH-futures. Kilde: skæv

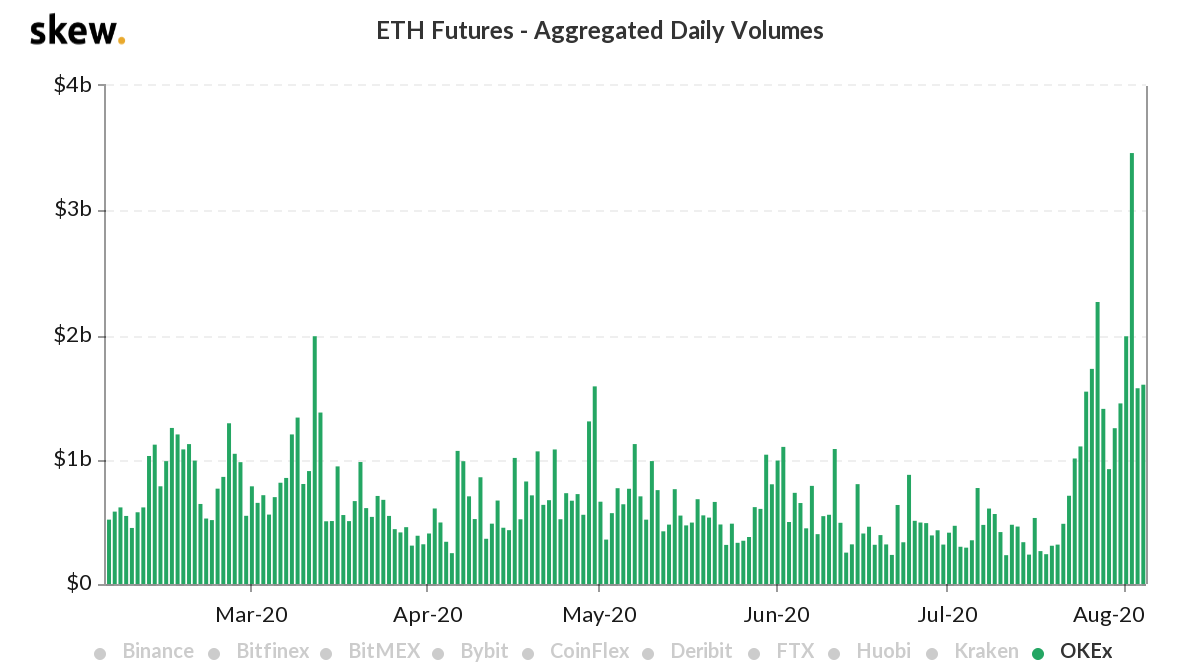

Specifikt på OKEx har vi også set en markant stigning i de daglige volumener for ETH-futures, der for nylig har nået ca. 3,5 mia. $ – især højere end martshøjden på ca. 2 mia. $.

Diagram, der illustrerer daglige volumener for ETH-futures på OKEx. Kilde: skæv

Diagram, der illustrerer daglige volumener for ETH-futures på OKEx. Kilde: skæv

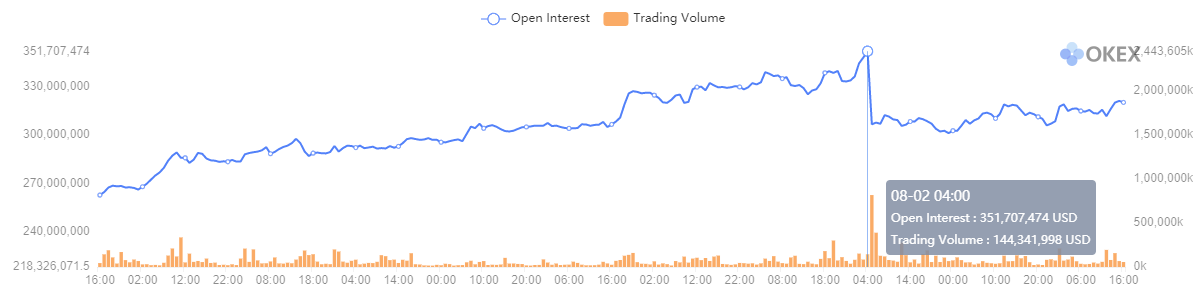

Den åbne interesse for OKEx fortsatte med at sætte nye rekorder i den sidste uge og nåede en højeste tid på 352 millioner dollars tidligt om morgenen den 2. august – hvilket var næsten det dobbelte af det tidligere højde, der blev set i februar.

ETH-futures åbner interesse. Kilde: OKEx

ETH-futures åbner interesse. Kilde: OKEx

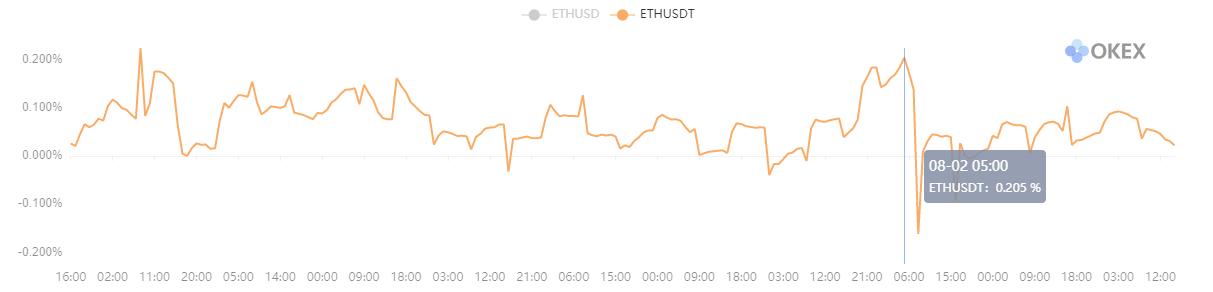

Desuden øger den voksende entusiasme for handel med ETH hurtigt omkostningerne ved at have lange positioner. ETH-finansieringssatserne steg til over 0,2% pr. Otte timer. Dette er et oplagt tegn på, at markedet er overophedet, da en finansieringssats på 0,2% betyder, at en 20x gearet erhvervsdrivende betaler 4% hver otte time.

ETH evig swap-finansieringssats. Kilde: OKEx

ETH evig swap-finansieringssats. Kilde: OKEx

DeFi-mani låser ETH op

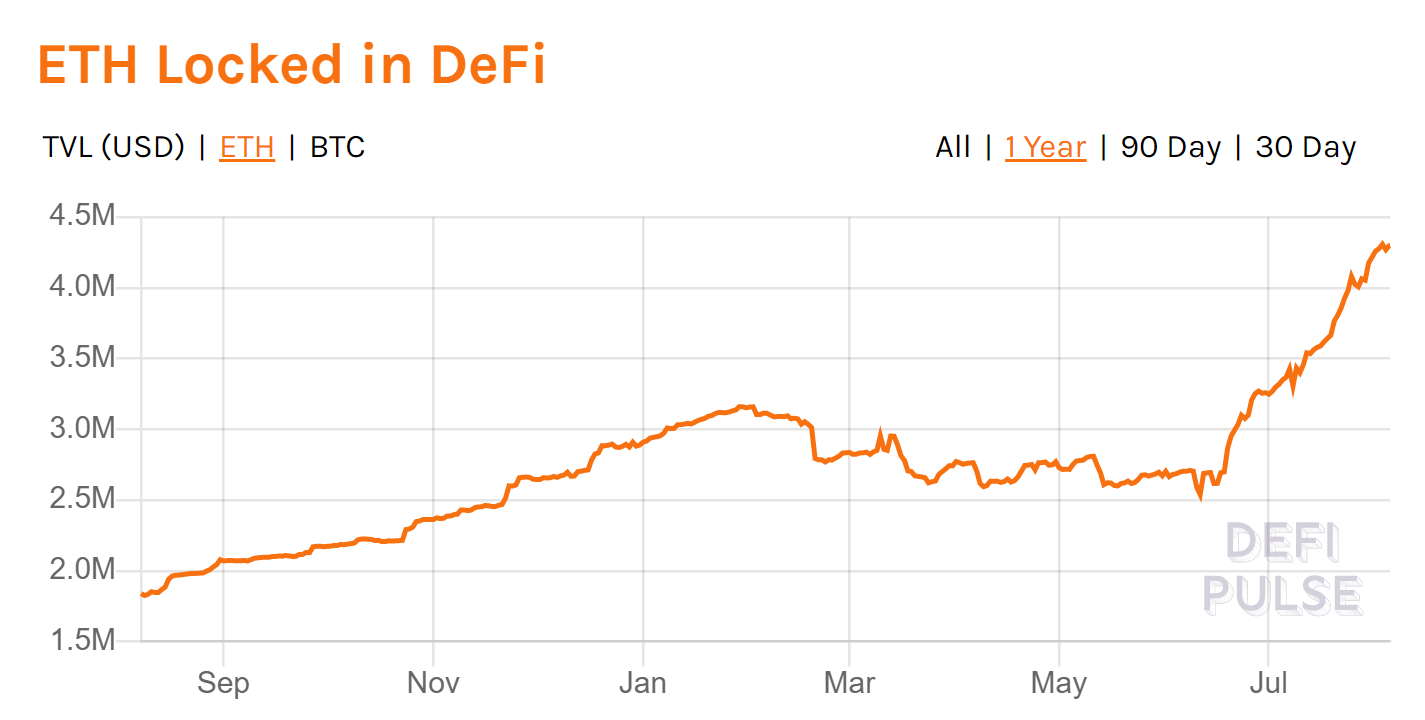

Mens Ethereum 2.0 er i horisonten, er decentraliseret finansiering allerede her – og manien omkring den driver utvivlsomt prisen på Ether.

Decentraliseret finansiering omfatter en række ikke-depotudbud, men de mest bemærkelsesværdige og hypede er dem, der tilbyder skyhøje renter. I et forsøg på at tjene penge på DeFi-dille har brugere deponeret ETH i massevis. Ifølge DeFi Pulse er der i øjeblikket 4.282 millioner Ether låst i DeFi – en stigning på næsten 20% fra 3.426 låst kun en måned tidligere. I form af USD er mængden af låst ETH værd $ 1,66 mia.

Diagram, der illustrerer mængden af Ether, der er låst i DeFi. Kilde: DeFi-puls

Diagram, der illustrerer mængden af Ether, der er låst i DeFi. Kilde: DeFi-puls

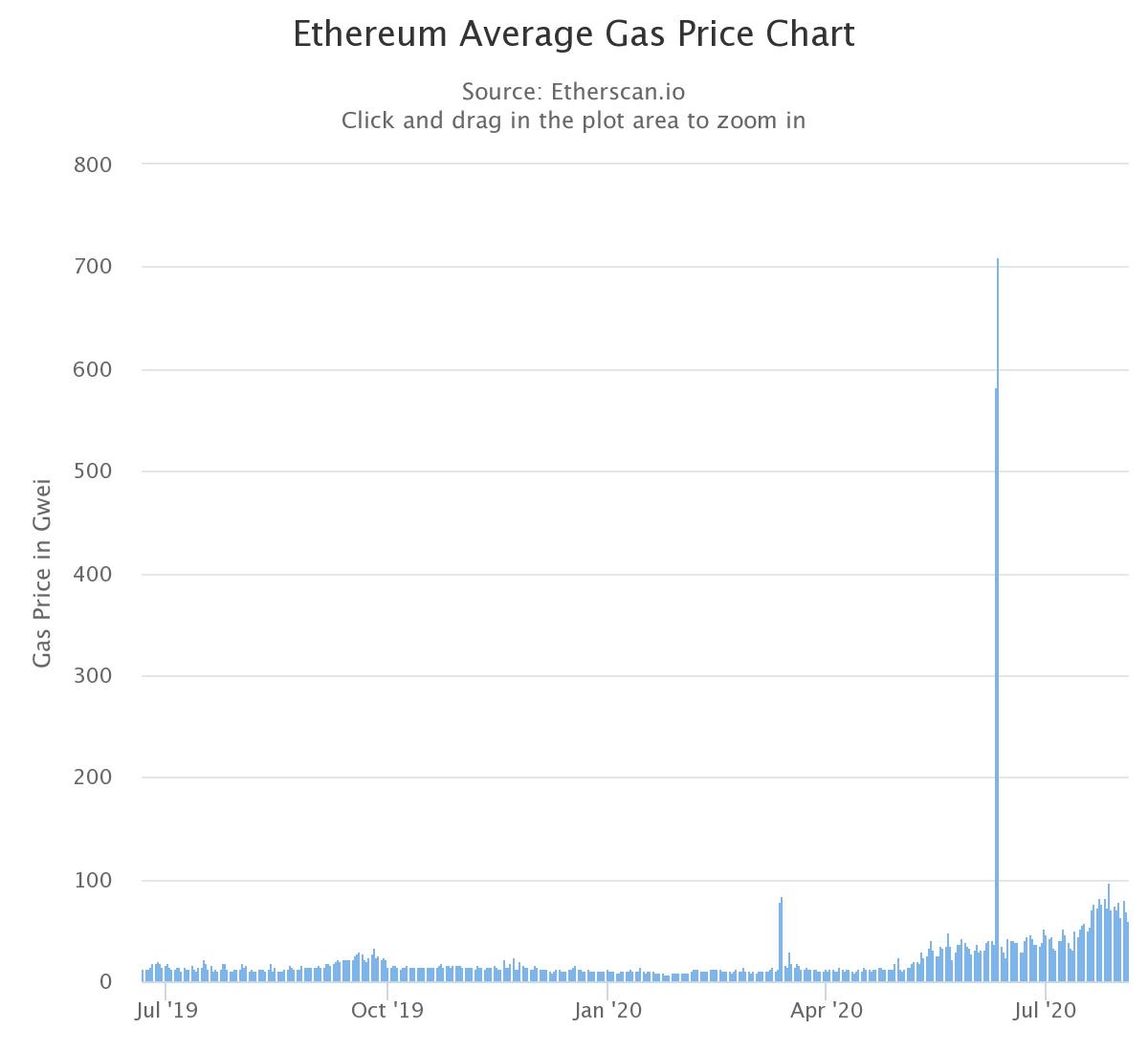

Desuden er Ethereum-gaspriserne steget næsten 20 gange siden begyndelsen af året, ifølge data fra Etherscan – og væksten i DeFi og gasforbrug viser en positiv sammenhæng.

Ethereums gennemsnitlige gasprisdiagram. Kilde: Etherscan

Ethereums gennemsnitlige gasprisdiagram. Kilde: Etherscan

ICO-dille er væk (men ikke glemt)

Den enorme hype omkring Ethereum-centreret decentral finansiering minder om altcoin fundraising dille i 2017 og begyndelsen af 2018.

Kendt som indledende mønttilbud eller ICO’er, var den Ethereum-drevne indsamlingsindsats i det væsentlige kryptovalutaindustriens version af det traditionelle børsintroduktion eller IPO minus reguleringen. Virksomheder eller enkeltpersoner, der ønsker at skaffe penge til at oprette et nyt kryptokurrencyprojekt, kan udstede Ethereum-baserede tokens til investorer til gengæld for Ether.

I de fleste tilfælde kunne de nyligt udstedte tokens sælges for store overskud, når de først blev udstedt og noteret på kryptokurrency-børser. Dette tilskyndede til gengæld efterspørgslen efter ETH, da profit-søgende investorer så ud til at hælde ETH i ethvert tilgængeligt tokensalg. På toppen af ICO-boblen var en Ether værd lige under $ 1.500.

Diagram, der illustrerer pristoppen for ETH i begyndelsen af 2018. Kilde: CoinGecko

Diagram, der illustrerer pristoppen for ETH i begyndelsen af 2018. Kilde: CoinGecko

ETH teknisk analyse: Er Ether overophedet?

Ethereums prisrally, der startede i midten af juli, har allerede resulteret i overskud for 90% af ETH-indehaverne. Når vi ser på historiske prisbevægelser, bemærker vi, at aktivet stod over for en retracement, sidste gang en så høj procentdel af Etherforsyningen var i fortjeneste.

Ether: Procent udbytte i fortjeneste. Kilde: Glassnode

Ether: Procent udbytte i fortjeneste. Kilde: Glassnode

Som du kan se i Fibonacci retracement-diagrammet trukket fra midten af juli til det laveste sidste søndag, kunne det hurtige sammenbrud ikke få prisen til at røre 0,5 Fibonacci retracement-niveauet. Prisen understøttes også af en times MA60. Dette indikerer, at den næststørste kryptokurrency efter markedsværdi stadig er i en meget bullish fase.

Vi kan fortsætte med at se og se, om MA60-enheden på en time fortsætter med at fungere som support. Hvis dette glidende gennemsnit fejler, vil det næste supportniveau være omkring $ 353. Så længe prisen på ETH ikke falder under dette niveau, forbliver dens mellemfristede tendens bullish – men det betyder også, at yderligere 10% tilbagetrækning er mulig.

OKEx ETH Perpetual Swap 1h diagram – 8/5. Kilde: OKEx, TradingView

OKEx ETH Perpetual Swap 1h diagram – 8/5. Kilde: OKEx, TradingView

Ser vi på det ugentlige diagram, ville vi finde endnu flere bullish tegn på, at ETH lige er brudt ud af sit et år lange bundområde og målretter sit høje niveau på 830 $ i april sidste år. Dette ville være et muligt højt afkast på 127%.

OKEx ETH Perpetual Swap 1W-diagram – 8/5. Kilde: OKEx, TradingView

OKEx ETH Perpetual Swap 1W-diagram – 8/5. Kilde: OKEx, TradingView

OKEx Insights præsenterer markedsanalyser, dybtgående funktioner, original forskning & kuraterede nyheder fra kryptoprofessionelle.