Bitcoin bandwagoning: En undersøgelse af institutionel investering i krypto

Nyheder om, at den berømte makroinvestor Paul Tudor Jones ‘fond ville investere i Bitcoin (BTC) som en sikring mod inflation, blev først mainstream den 7. maj. Nyheden blev fulgt op den 11. maj – dagen for den første og fremmest kryptokurrency tredje blokbelønning halvering – da Jones gik på CNBC til detalje at han havde investeret mellem en og to procent af sine aktiver i Bitcoin og indrømmede, at antallet var “konservativt.”

I en brev til investorer sammenlignede Jones nutidens Bitcoin med guld i 1970’erne, idet han sagde, at hans BVI Global Fund kunne investere op over “en lav enkeltcifret procentvis eksponeringsprocent” af sine aktiver i BTC-futures. Han diskuterede også i detaljer Bitcoin som en spirende værdibutik. Desuden hævdede Jones, at et simpelt og objektivt kig på nutidens digitale verden og inflationær pengepolitik gør investering i den mest afprøvede kryptokurrency til en åbenbar indsats, der er værd at tage.

Selvom Jones specificerede, at investeringen kommer i form af handel med Bitcoin-futures (og ikke stedet at købe faktiske bitcoins, for eksempel), styrkede nyheden den større kryptovalutaindustri. Det blev set af mange som fortsat validering at efterspurgte institutionelle spillere officielt kommer ind i rummet.

Men er Jones og dem, der følger sent til festen? For bedre at forstå, hvad man kan forvente af institutionel investering i krypto fremadrettet, undersøger vi, hvor meget interesse fra institutionelle investorer der i øjeblikket eksisterer i Bitcoin og det digitale aktivrum, og hvordan vi kom til, hvor vi er i dag.

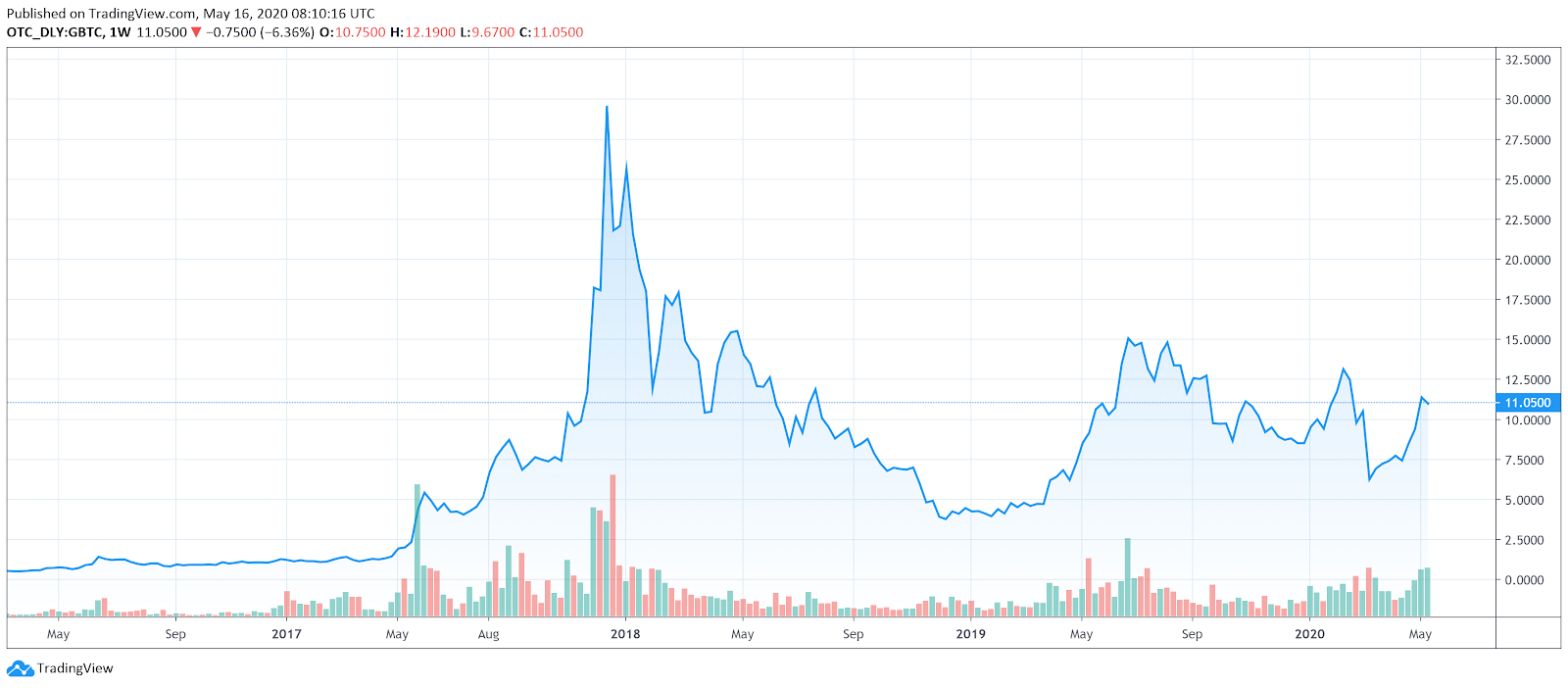

Forkortelse af toppen i 2017: Bitcoin futures lancering

Historien om institutionel investering i Bitcoin begynder stort set med New York-baserede Digital Currency Groups Grayscale Investments, LLC. – som blev lanceret i 2013 og fungerede som en ægte frontløber i løbet af at levere løsninger til institutionelle investorer, der ønsker at blive eksponeret over for den daværende helt nye digitale aktivklasse. Det bliver dog ikke særlig bemærkelsesværdigt, før Bitcoin-futureskontrakter kommer ind på scenen.

Da hype omkring Bitcoin i december 2017 nåede en feberhøjde, og den førende kryptokurrency var næsten på sit højeste niveau omkring $ 20.000, Cboe Global Markets Inc (CBOE.O) og CME Group Inc (CME.O) faldt nyheden at de begge ville lancere Bitcoin futures kontrakter.

Tilbudene blev tilgængelige henholdsvis den 10. december og den 17. december. CMEs kontrakter åbnede til $ 20.650 – i det væsentlige den nøjagtige top af Bitcoin-boblen i 2017. Mandag den 18. december, det havde slået sig ned 2,05 procent. Månederne, der fulgte, oplevede et dramatisk spring i prisen på BTC og startede en periode, mange i kryptoindustrien kaldte “Crypto Winter.”

2018: Bygge institutionelle Bitcoin-ramper

Selvom 2018 var et hårdt år for mange på markedet for kryptokurrency, begyndte institutioner at foretage alvorlige og uberørte indgange i det digitale valutaområde.

De førnævnte Grayscale Investments, LLC sparket ud den første bølge af institutionel interesse i 2018 med sin Grayscale Digital Large Cap Fund LLC i februar – kun to måneder efter, at prisen på Bitcoin toppede omkring $ 20.000.

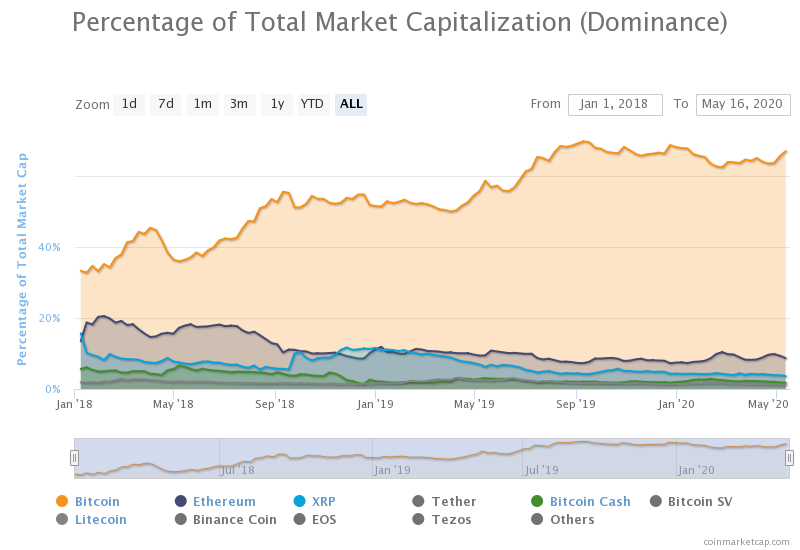

Som navnet på Grayscale Digital Large Cap Fund LLC antyder, omfattede det oprindeligt Bitcoin, Ethereum (ETH), Ripple (XRP), Bitcoin Cash (BCH) og Litecoin (LTC) – mønter, som alle opfyldte “Grayscales fondskonstruktionskriterier i en markedsvægtet portefølje. ” Imidlertid vil alle altcoins ende med at præstere mod BTC.

På det tidspunkt havde Grayscale $ 1,31 milliarder under forvaltning – et antal, som vi kommer til at finde ud af, der ville vokse betydeligt i løbet af de næste to år.

Gråtoner var ikke det eneste navn i det institutionelle kryptorum i 2018.

I august samme år samarbejdede den amerikanske baserede hedgefond Morgan Creek Digital med det amerikanske kryptoinvesteringsselskab Bitwise Asset Management, der opstod i 2017, for at starte Digital Asset Index Fund. Produktet var rettet mod institutionelle investorer, der ønskede eksponering for en bred vifte af kryptokurver og digitale aktiver. Fondens minimumsinvestering var $ 50.000 og spores det nyoprettede Morgan Creek Bitwise Digital Asset Index (MCBDAI).

Samme måned Morgan Creek Digital Investment Officer Mark Yusko fortalte CNBC at der var en stigende efterspørgsel fra legater, pensionskasser og familiekontorer efter investeringer i kryptokurrencyområdet – noget vi ville se bekræftet kort tid efter.

2019: Institutioner går ind i det gældende kryptorum

I september 2019 gik Yusko igen på CNBC for at udtrykke sin ultra-bullish stemning over Bitcoin. Mens han var på nyhedskanalens “Fast Money” -program, var hedgefondens veteran opfordret til interesserede parter blot at “købe det” og ikke bekymre sig om prisudsving. Som det viser sig, gjorde institutionelle investorer allerede netop det.

I 2019 oplevede af alle konti den største tilstrømning af institutionelle penge til Bitcoin- og kryptokurrencyområdet.

Gråtoner – der overvejende betjener traditionelle hedgefonde, pensioner og kapitalindskud – annonceret tidligere på året, at det havde samlet $ 607 millioner i 2019. Når man ser på kumulativ investering spredt blandt alle sine tilbud, springer tallet til 1,17 milliarder dollars. Den børsnoterede Grayscale Bitcoin Trust så i mellemtiden 190 millioner dollars investeret i det alene i 4. kvartal 2019. Næsten en fjerdedel af disse investeringer kom fra nye kunder.

Grayscale administrerende direktør Michael Sonnenshein fortolket disse tal som en indikation af, at institutionelle investorer allerede er her i kraft og fortæller Forbes “de er her og viser sig i en meningsfuld størrelse.”

Sonnensheins stemning stemmer overens med den nyligt udgivne årsrapport fra Elwood Asset Management og PricewaterhouseCoopers (PwC), som stater at krypto-hedgefonders aktiver under forvaltning steg dobbelt i 2019 – nu i alt 2 milliarder dollars.

Bakkt Bitcoin-derivater giver udbredt hype

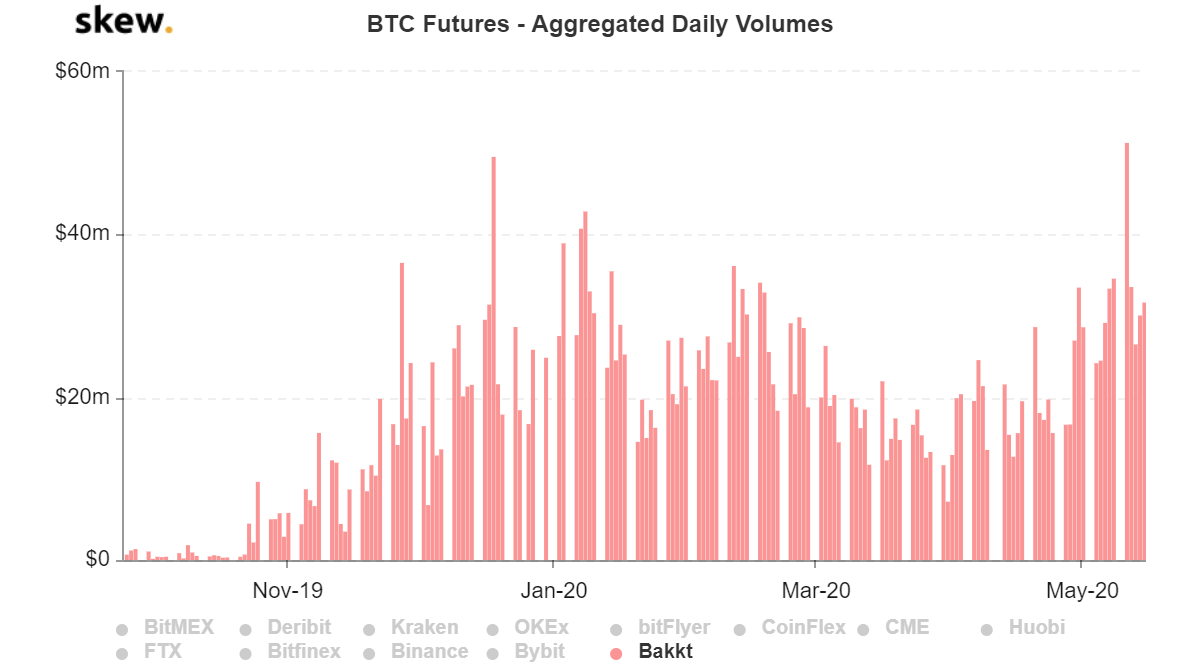

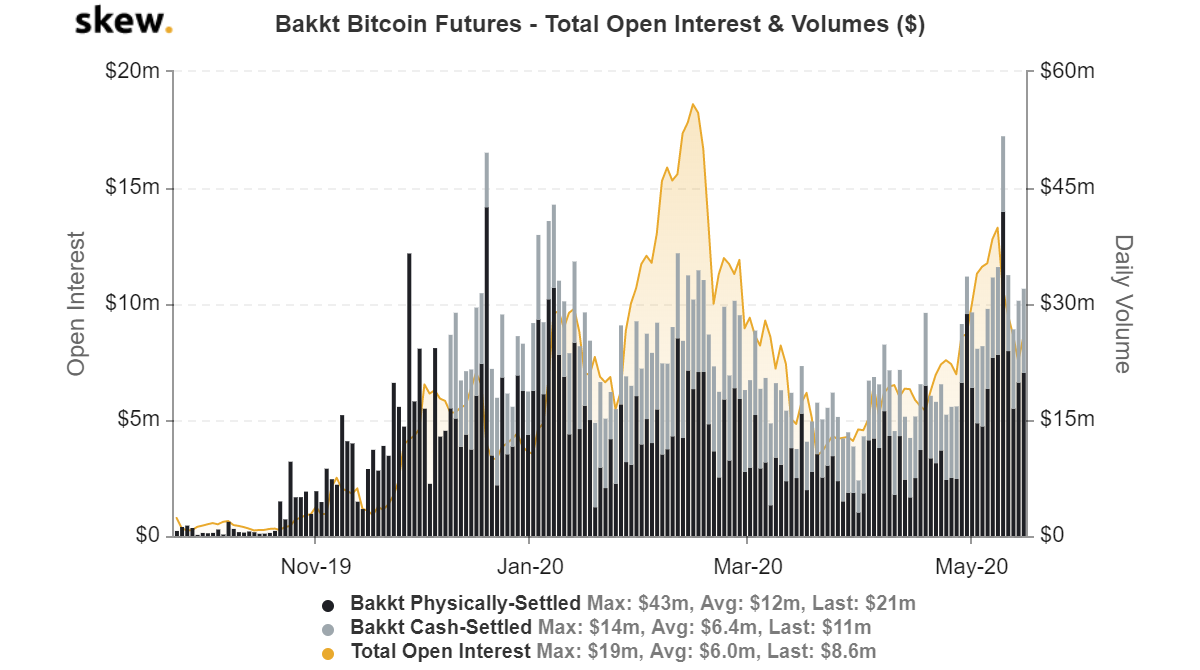

Når det kommer til institutionelle investeringer i Bitcoin, var Bakkt – oprettet af New York Stock Exchange (NYSE) -operatøren Intercontinental Exchange’s (ICE) – måske det mest diskuterede og hypede produkt i kryptovalutaverdenen, efter at det var første gang afsløret i august 2018. Bakks lancering blev forsinket to gange, og firmaet tilbragte ca. 13 måneder i diskussion med tilsynsmyndigheder. I sidste ende blev Bakks fysisk afregnede Bitcoin-futureskontrakter lanceret i slutningen af september 2019 – hvilket giver en meget pålidelig rampe til amerikanske institutionelle investorer, der ønsker at tage føderalt regulerede positioner på BTC-markedet..

Selvom Bakkts BTC-futures – og tre måneder senere, BTC-muligheder – lanceret til stor fanfare i det større Bitcoin og kryptokurrency-samfund, tidlige handelsvolumener skuffede. I sidste halvdel af januar 2020 – da prisen på BTC steg til en tre måneders højde – ikke engang en bitcoin optionskontrakt handlede hænder i løbet af en uges tid, som rapporteret af CoinDesk.

På trods af de samlede volumener, som nogle måske finder skuffende, forbliver Bakkt en fast inventar i det institutionaliserede Bitcoin-rum. Høj profil partnerskaber med Starbucks, illustrer for eksempel ICEs fortsatte skub for at lette adoption af detailhandlen. I mellemtiden, lukker en indsamlingsrunde af serie B på $ 300 millioner i marts 2020 sammen med en kommende mobilapplikation viser, at virksomheden skubber på mainstream-adoption.

WisdomTree ETP øger investorernes adgang til faktiske bitcoins

Afrunding af 2019 var lanceringen af et andet Bitcoin børshandlet produkt (ETP) på Schweiz ‘største børs, SIX, fra det New York-baserede fondsadministrationsfirma, WisdomTree. Især er den fysisk støttede WisdomTree ETP (BTCW) ikke afviklet kontant. Hellere, det afvikles i bitcoins og giver institutionel kvalitet opbevaring.

2020: COVID-19 og skiftet til krypto

Mens 2019 var et kæmpe år for institutionelle investeringer i Bitcoin og det samlede kryptorum, er dette år – af alle konti – indstillet til at være det mest massive endnu.

Vi ved allerede, at Grayscale havde et godt år i 2019, men i første kvartal 2020 voksede udbuddet af bitcoins kun. Firmaet afsløret at det nu ejer ca. 1,7 procent af Bitcoins samlede forsyning – vokset med 0,1 procent i år. Ligeledes var den samlede investering i Grayscales produkter i første kvartal i år det dobbelte af Q3 2019 og Q4 2019 tilsammen.

Gråtoner er ikke den eneste krypto-hedgefond, der skubber den i 2020. San Diego’s Blockforce Capital udnytter også den globale økonomiske volatilitet, fortæller CoinDesk tidligere i maj er afkastet steget med 18 procent.

Den ovennævnte PwC-rapport, der blev frigivet for nylig, illustrerede også, at antallet af krypto-hedgefonde, der forvalter mere end $ 20 millioner steg til 35 procent – op fra de tidligere 19 procent.

Stigningen i institutionel interesse er naturligvis drevet dels af økonomisk usikkerhed og hidtil uset pengepolitik globalt, ansporet af COVID-19-pandemien.

Coronavirus er imidlertid ikke den eneste grund til, at vi ser en så massiv tilstrømning af institutionelle kontanter til kryptorummet. On-ramperne, der blev bygget i løbet af de sidste to år, bliver også brugt godt. Henri Arslanian, PwC Global Crypto Leader, forklarede i en samtale med OKEx Insights den 16. maj:

”For to år siden måtte en institutionel spiller, der ønskede kryptoeksponering, på en rejse og sandsynligvis beskæftige sig med uregulerede spillere. I dag er der adskillige nemme muligheder, fra kryptofonde til regulerede instrumenter, der gør det lettere. ”

Derudover mener Arslanian, at der ikke er nogen grund til at forvente, at institutionelle investorer snart vil miste interessen for krypto. Han fortalte OKEx Insights:

”Jeg forventer at se den institutionelle interesse for kryptoaktiver stige i de kommende måneder. Dette skyldes ikke kun makroudviklingen fra CBDC’er til Vægten, men også vigtige overvejelser som klarhed i lovgivningen og vedtagelsen af bedste praksis. ”

Fidelity tilbyder Bitcoin forvaring

I mellemtiden handlede investeringsgiganten Fidelity på et behov for institutionelle investorer at sikre deres digitale aktiver hos firmaer, de stolede på. Fidelity Investments ‘kryptovaluta-arm annonceret i januar i år, at det ville fungere som en Bitcoin-vogter for det London-baserede kryptovaluta-investeringsselskab Nickel Digital.

Fidelity Digital Assets ‘Europa-chef, Chris Tyrer, bemærkede til Reuters på det tidspunkt, hvor han forventer, at den institutionelle tendens fortsætter, da “vi ser en stigning i den institutionelle investors interesse.”

Det Boston-baserede multinationale selskab med finansielle tjenester har i øjeblikket næsten 8 billioner dollars i aktiver under forvaltning.

Stack Funds åbner forældremyndighed og eksponering for ikke-amerikanske spillere

Opfølgning på Fidelitys depot var Singapore-baserede kapitalforvalter Stack Funds, som begyndte at promovere en fuldt forsikret Bitcoin tracker fund og depotløsning til akkrediterede investorer i Asien og mere generelt uden for USA.

CoinMetrics giver priser for trackerfonden, og depotløsningen leveres af BitGo og Silvergate.

Måske mest bemærkelsesværdigt ved Stack Funds-udbuddet er, at det kun vil tilbyde lange positioner – hvilket betyder, at forhandlere ikke kan spekulere på ulempen – med fysiske bitcoins og opretholde et relativt lavt administrationsgebyr.

Amun AG fokuserer på shorting BTC

Amun AG var også hurtig til at starte 2020 med Bitcoin-relaterede tilbud til institutionelle forhandlere.

I januar, Amun lanceret 21Shares Short Bitcoin ETP (SBTC) på SIX. Som navnet antyder, sporer det børshandlede produkt Bitcoins modsatte præstation – i modsætning til Stack Funds ‘førnævnte produkt – og giver eksponering for investorer, der ønsker at spille den øverste digitale valutas pris i begge retninger.

Især er den ETP-strukturerede SBTC-tracker det første korte / inverse produkt af sin art, der er baseret på et digitalt aktiv og er den første inverse Bitcoin ETP på et reguleret schweizisk handelssted.

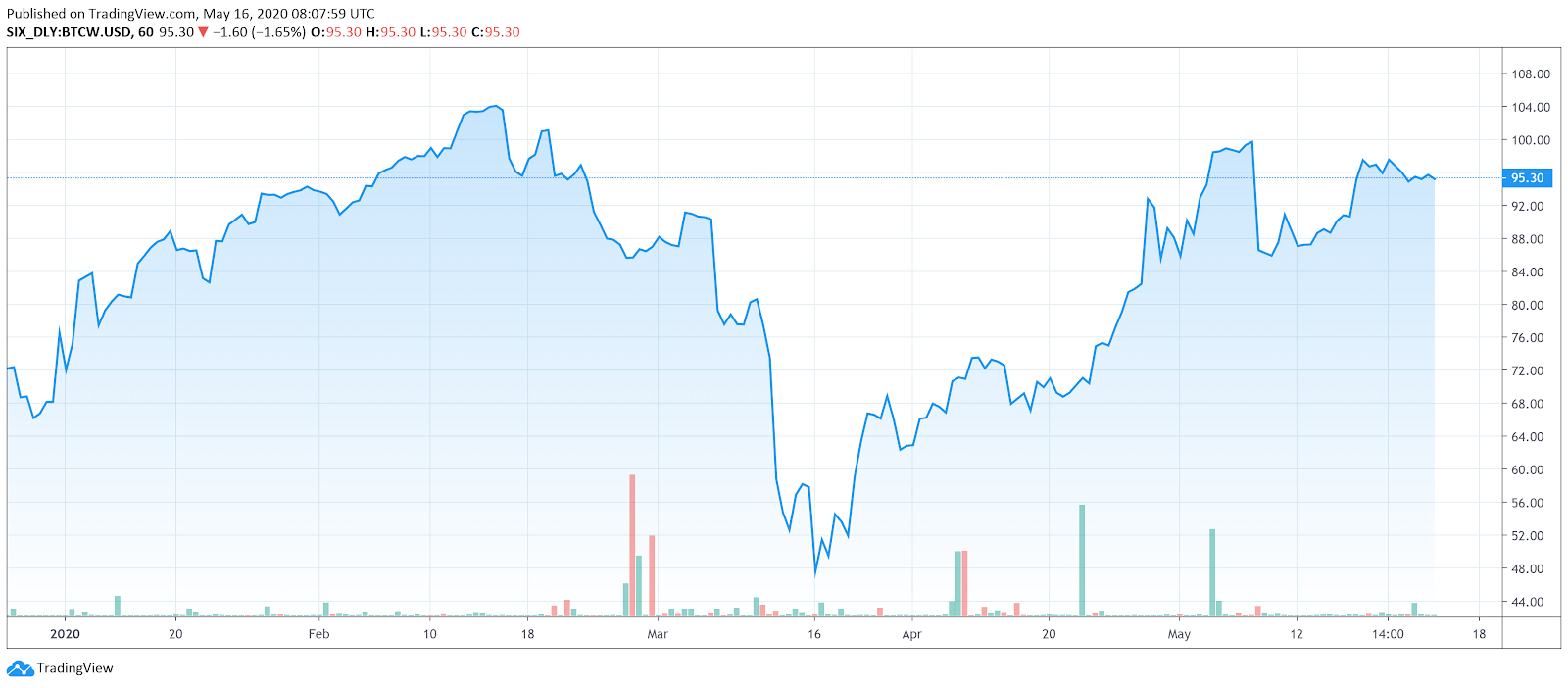

21Shares Short Bitcoin ETP-diagram på et minut. Kilde: TradingView

Renaissance Technologies viser interesse for BTC

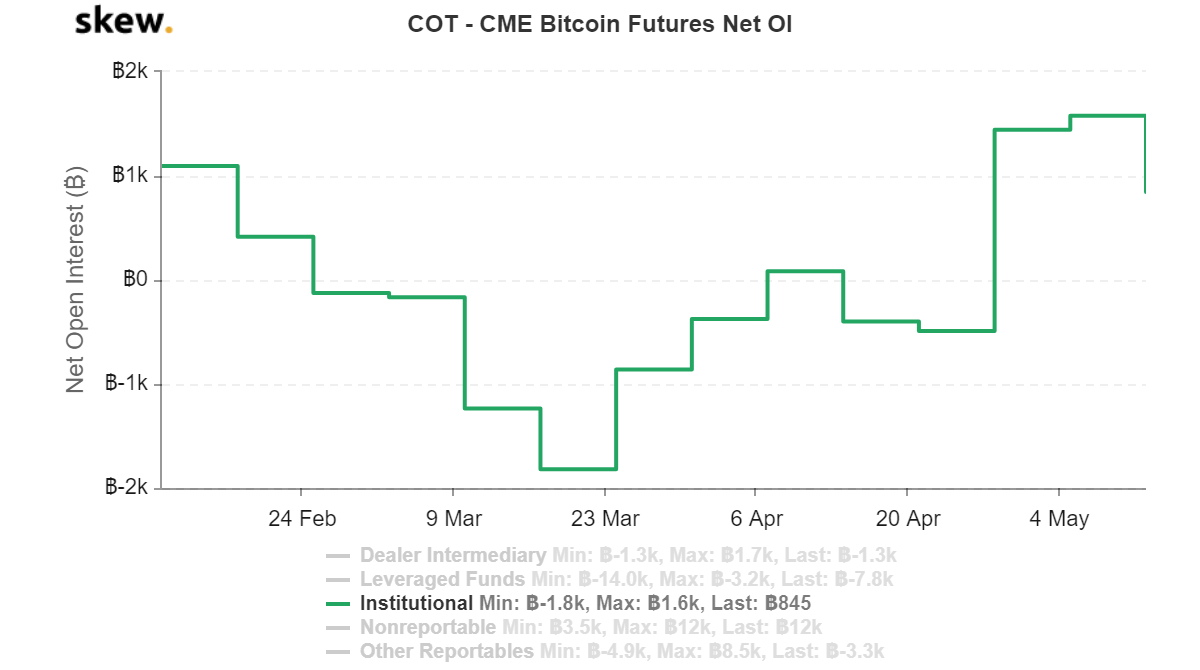

I april 2020 blev det kendt, at hedgefondkæmpen Renaissance Technologies havde taget en potentiel interesse i Bitcoin futuresmarked. EN lovgivningsmæssig arkivering sidste måned oplyste, at firmaet havde givet tilladelse til sine højt profilerede Medallion Funds at “indgå bitcoin futures-transaktioner” på CME. Nyhederne faldt sammen med en rapporteret stigning på nye handelskonti for CME Bitcoin futures.

Renaissance Technologies er en af de største hedgefonde i verden, i øjeblikket med lige under 166 milliarder dollars i aktiver under forvaltning.

Når Bitcoin ETF?

Mens det er klart, at flere og flere produkter gøres tilgængelige for institutionelle investorer, der ønsker at blive eksponeret for krypto (og især Bitcoin-markedet), er der stadig et bestemt produkt, der hidtil har kæmpet for at se dagens lys – den meget diskuterede Bitcoin børshandlede fond (ETF).

Bitcoin ETF-applikationer har nu en lang historie med afvisning fra United States Securities and Exchange Commission (SEC), hvor den seneste er afvisningen af Wilshire Phoenix bud i februar 2020. Som det var tilfældet med tidligere afslag, undlod den seneste ansøger at bevise tilstrækkeligt, at BTC-markedet er modstandsdygtigt over for manipulation.

Agenturets nu berømt krypto-advokat, SEC-kommissær Hester Peirce igen udtrykte sin uenighed mod beslutningen med angivelse af:

"Denne linje med afvisninger får mig til at konkludere, at denne Kommission ikke er villig til at godkende listen over ethvert produkt, der giver adgang til markedet for bitcoin, og at ingen arkivering vil opfylde de stadigt skiftende standarder, som denne Kommission insisterer på at anvende på bitcoin-relaterede produkter – og kun til bitcoin-relaterede produkter. ”

Især fik Bitwise Asset Management heller ikke godkendelse fra SEC for sin Bitcoin ETF sidste år. Afvisningen fulgte firmaets høje profil forsøg at dæmpe Kommissionens “bekymringer omkring markedsmanipulation, forvaring, likviditet, prisfastsættelse og arbitrage” på Bitcoin-markedet i en detaljeret præsentation.

Mens en SEC-godkendt Bitcoin ETF i øjeblikket virker som en usandsynlig udsigt, er det ikke helt ude af muligheden i de kommende år. SEC kan få mere tillid til produktet, da industrien i stigende grad er institutionaliseret. PwC’s Arslanian forklarede til OKEx Insights:

”Vi fortsætter med at se erfarne økonomiprofessionelle komme ind i kryptorummet, når industrien udvikler sig og modnes. Dette giver mere komfort ikke kun til institutionelle investorer, men også tilsynsmyndigheder. ”

Så mens ingen skal holde vejret og vente på, at en Bitcoin ETF skal ramme amerikanske handelsgulve, ser det ud til, at – i betragtning af den stadige stigning i on-ramper, BTC futures-tilbud og institutionelle penge, der strømmer ud i rummet alligevel – betyder det måske ikke noget.

OKEx Insights præsenterer markedsanalyser, dybtgående funktioner og kuraterede nyheder fra kryptoprofessionelle.