GBTC contribue à stimuler le marché haussier de la BTC, mais son influence pourrait diminuer

Le marché haussier de la BTC de cette année a coïncidé avec des entrées de haut niveau d’investisseurs institutionnels, ce qui a propulsé Grayscale Bitcoin Trust sous les projecteurs. En tant que fonds négocié en bourse de gré à gré et premier véhicule d’investissement en monnaie numérique à atteindre le statut de société déclarante de la Securities and Exchange Commission des États-Unis, GBTC a été sous les projecteurs. Le montant total de ses actifs sous gestion a atteint à plusieurs reprises des sommets sans précédent – et, dans cet esprit, OKEx Insights a décidé d’examiner de plus près certaines des fonctionnalités de GBTC dans le but d’aider les commerçants de détail à mieux comprendre cela. "trou noir" sur le marché BTC.

Niveaux de gris est une passerelle pour l’exposition institutionnelle au BTC

L’objectif de GBTC est la valeur liquidative. ou VNI, par action pour suivre le prix du marché Bitcoin par action, moins les passifs du Trust. Parce qu’il répond aux besoins de conformité des institutions financières traditionnelles et permet d’éviter les défis liés à l’achat, au stockage et à la conservation directe de BTC, il est devenu une passerelle permettant aux institutions d’obtenir et de maintenir une exposition au principal actif numérique..

Cependant, il convient de noter dès le début que GBTC n’opère pas actuellement de programme de remboursement. Les actions ne sont éligibles pour devenir sans restriction et revendues sur le marché public qu’après une période de détention de six mois.

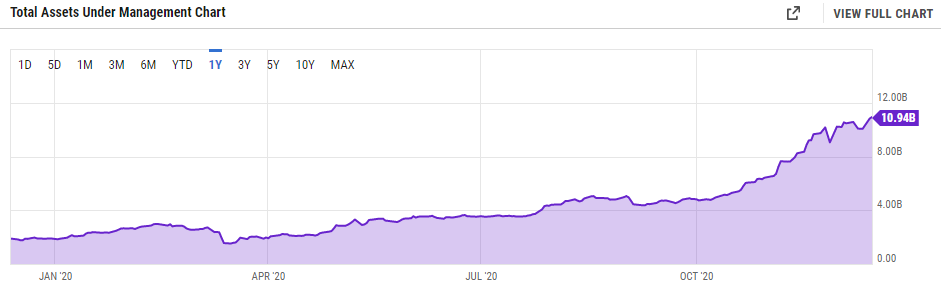

Au 15 décembre, GBTC détenait 565 633 BTC ou 10,94 milliards de dollars d’actifs sous gestion. Le nombre de nouvelles pièces ajoutées au cours des six derniers mois seulement a atteint près de 200000 BTC.

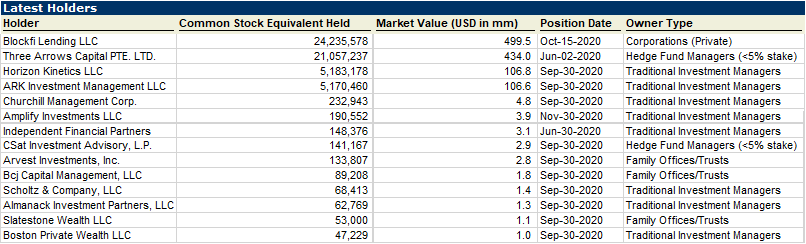

Selon Capital IQ, les principaux détenteurs institutionnels de GBTC sont actuellement la société de prêt de crypto BlockFi, le fonds spéculatif Three Arrows Capital, le fonds fiduciaire Horizon Kinetics ainsi que ARK, un fonds dirigé par l’investisseur américain Cathie Wood. L’exposition d’ARK à BTC remonte à septembre 2015, lorsque son fonds ARKW a été le premier ETF à acheter GBTC. Ces quatre institutions ont une valeur marchande supérieure à 100 millions de dollars – BlockFi atteignant 500 millions de dollars.

De plus, un nombre croissant d’investisseurs institutionnels se tournent vers GBTC pour leur exposition au BTC. Guggenheim Partners, avec plus de 230 milliards de dollars d’actifs sous gestion, a déposé un amendement auprès de la SEC pour permettre à son Macro Opportunities Fund de 5 milliards de dollars d’investir jusqu’à 10% de sa valeur liquidative dans GBTC.

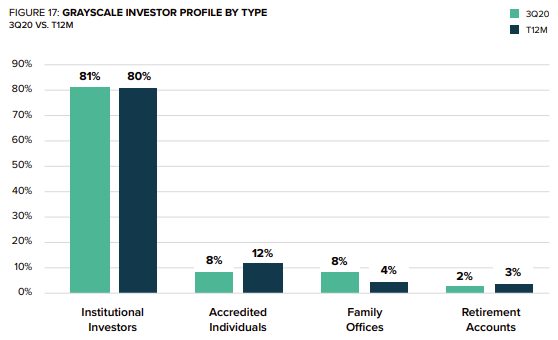

Selon le rapport du troisième trimestre 2020 de Grayscale, 81% de ses investisseurs sont des investisseurs institutionnels. Un autre groupe en forte croissance est celui des family offices, qui représente plus de 8% du total.

Le mécanisme de prime et de remboursement de GBTC en fait un trou noir

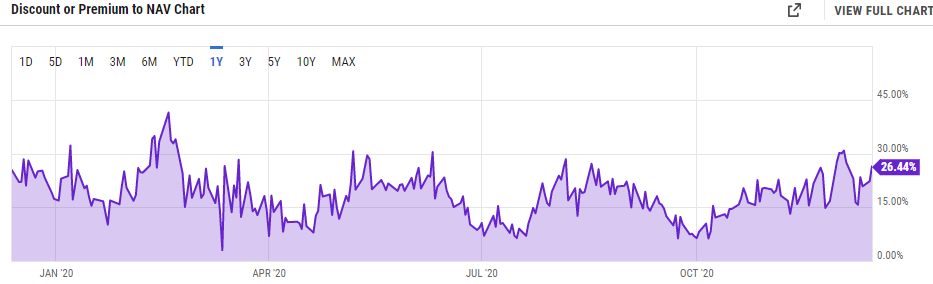

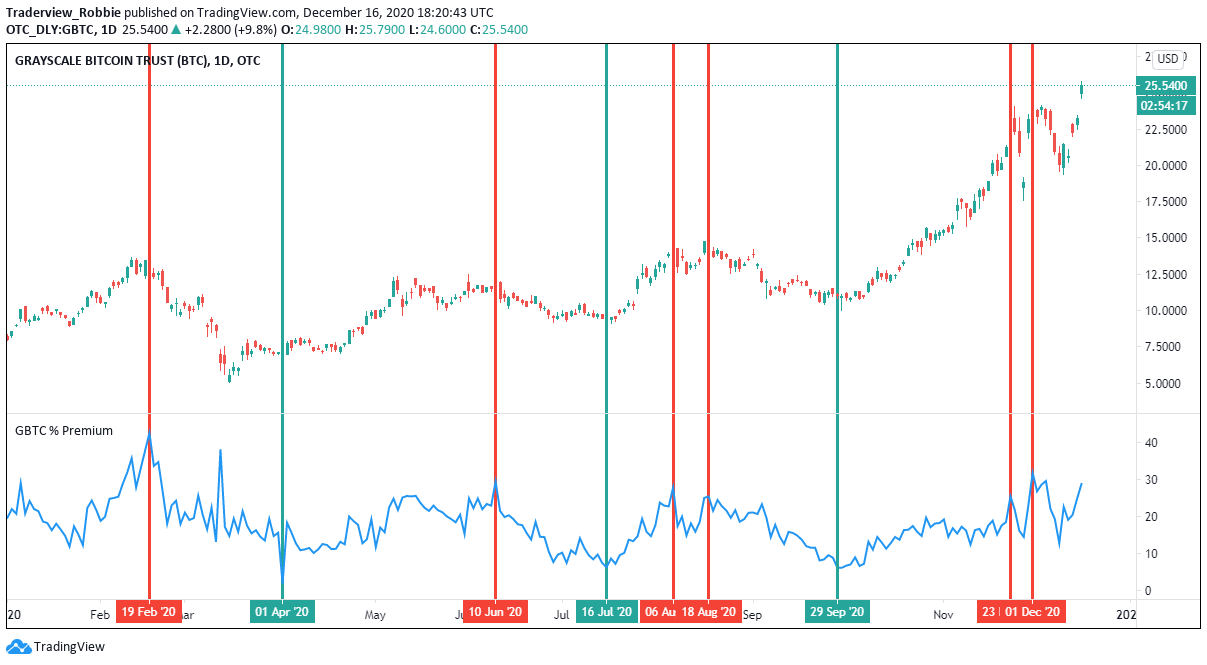

GBTC se négocie actuellement à une prime de 26% par rapport à sa valeur liquidative. Il ne s’est pas échangé avec une décote par rapport à sa valeur liquidative depuis quatre ans.

Une grande partie de la prime élevée provient de la tarification du risque par le marché, car les investisseurs ne peuvent encaisser que sur le marché secondaire après avoir acheté des actions GBTC. Ce mécanisme oblige les investisseurs à prendre jusqu’à six mois de risque – pendant cette période, même si BTC plonge, les investisseurs ne pourront pas vendre. GBTC ne vendra jamais de BTC dans le cadre du mécanisme actuel.

De plus, étant donné que GBTC est l’une des très rares passerelles actuellement disponibles pour les investisseurs institutionnels pour participer à l’investissement en BTC et répondre aux exigences de conformité, cela crée une énorme demande, ce qui permet aux primes de perdurer..

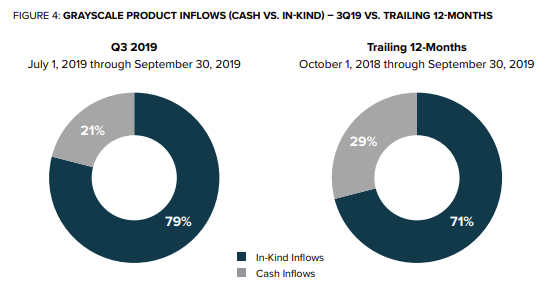

En raison de la prime élevée, de nombreux investisseurs tentent d’utiliser une stratégie neutre sur le marché. Selon le rapport du troisième trimestre 2019 de Grayscales, près de 80% des entrées étaient associées à des contributions d’actifs numériques en échange d’actions – une augmentation par rapport aux 12 mois précédents. Bien qu’il n’ait pas révélé ce nombre depuis, nous avons pu constater que la majorité des investisseurs utilisaient "en nature" en échange d’actions GBTC, mais sans utiliser d’espèces pour acheter directement des actions.

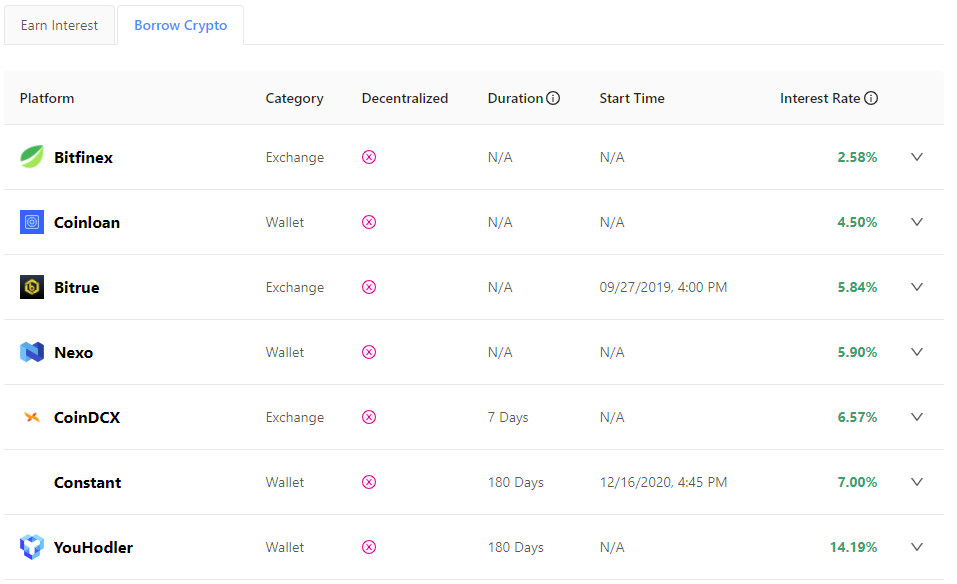

Le "en nature" L’approche consiste à échanger des actions de GBTC en empruntant des BTC à des sociétés de prêt et en contribuant au Trust. Après la période de blocage, les investisseurs vendent leurs actions GBTC sur le marché secondaire, puis rachètent BTC à des échanges cryptographiques pour revenir à la société de prêt. Afin de rester neutres sur le marché, ils peuvent couvrir leur exposition à leurs avoirs en BTC en ouvrant des positions courtes sur des bourses réglementées. De cette manière, ils génèrent toujours des gains d’arbitrage après avoir rejeté les frais d’emprunt et de gestion.

Dans ce processus d’arbitrage, le mécanisme non remboursable de Grayscale rend impossible d’échapper à l’achat de BTC sur le marché – que les investisseurs empruntent du BTC ou du fiat. L’acheteur serait l’arbitrageur s’il emprunte d’abord BTC, ou Grayscale le serait s’il emprunte d’abord de l’argent. Cette sorte de trou noir a également conduit à l’émergence d’un certain nombre d’institutions qui ciblent l’arbitrage mais achètent en fait de grandes quantités de BTC sur le marché, ce qui entraîne des prix planchers à long terme..

La prime GBTC est devenue un indicateur de prix BTC

En raison des fortes entrées dans GBTC cette année, nous pouvons voir que les changements de sa prime ont un rôle à jouer dans la prévision des mouvements de prix à court terme de la BTC..

En général, la prime varie entre 10% et 30%, au-delà de laquelle il existe une forte probabilité de retournement de prix. Nous pouvons interpréter les primes supérieures ou inférieures à ces pourcentages comme signifiant que la BTC est surachetée ou survendue. Une augmentation rapide des primes est généralement le résultat d’une augmentation rapide des prix. La hausse rapide des prix peut déclencher des prises de bénéfices par les grandes institutions qui cherchent à rééquilibrer leurs positions – ce qui, à son tour, fait évoluer le marché dans la direction opposée..

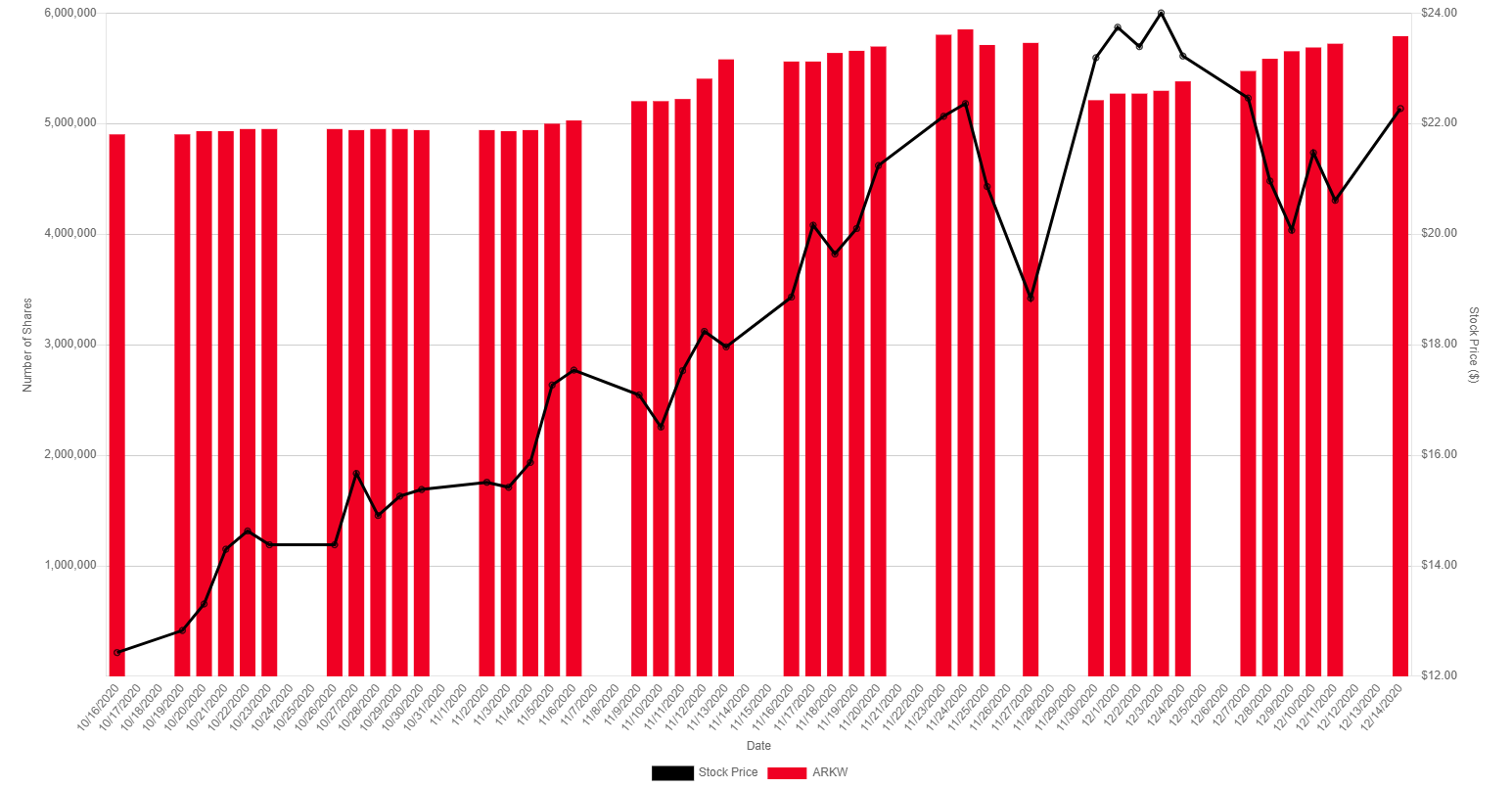

En tant que fonds coté en bourse, ARK publie quotidiennement les mouvements de position. Cela nous donne un aperçu de ses avoirs GBTC. Selon le changements de position dans ARKW, il a vendu 141 000 actions GBTC le 25 novembre et 518 202 actions GBTC le 30 novembre. Les 26 novembre et 1er décembre, le prix de la BTC a chuté respectivement de 8% et 5%. Bien que les actions vendues par ARK ne représentent pas un pourcentage important de ses positions totales, sa réduction peut être amplifiée car les traders peuvent surveiller les avoirs du fonds leader à tout moment..

Bien que le changement de la prime de GBTC soit toujours un indicateur valide, il peut progressivement ne pas agir comme un indicateur fiable via l’expansion de l’influence de la crypto-monnaie et l’approbation possible d’autres ETF Bitcoin. Grayscale pourrait éventuellement perdre sa domination en tant que lieu de prédilection pour l’exposition institutionnelle au BTC, ce qui entraînera également une baisse de ses primes..

De plus, avec des entrées de plus d’un milliard de dollars vers GBTC au premier semestre, il pourrait également y avoir une compression de la prime de la valeur liquidative lorsque ces gros blocages prendront fin. Si les primes se réduisent à une quasi-parité, la création de nouvelles actions sera considérablement réduite car les arbitragistes ne réaliseraient pas de profit. Cela pourrait entraîner une pression à la vente sur le marché secondaire.

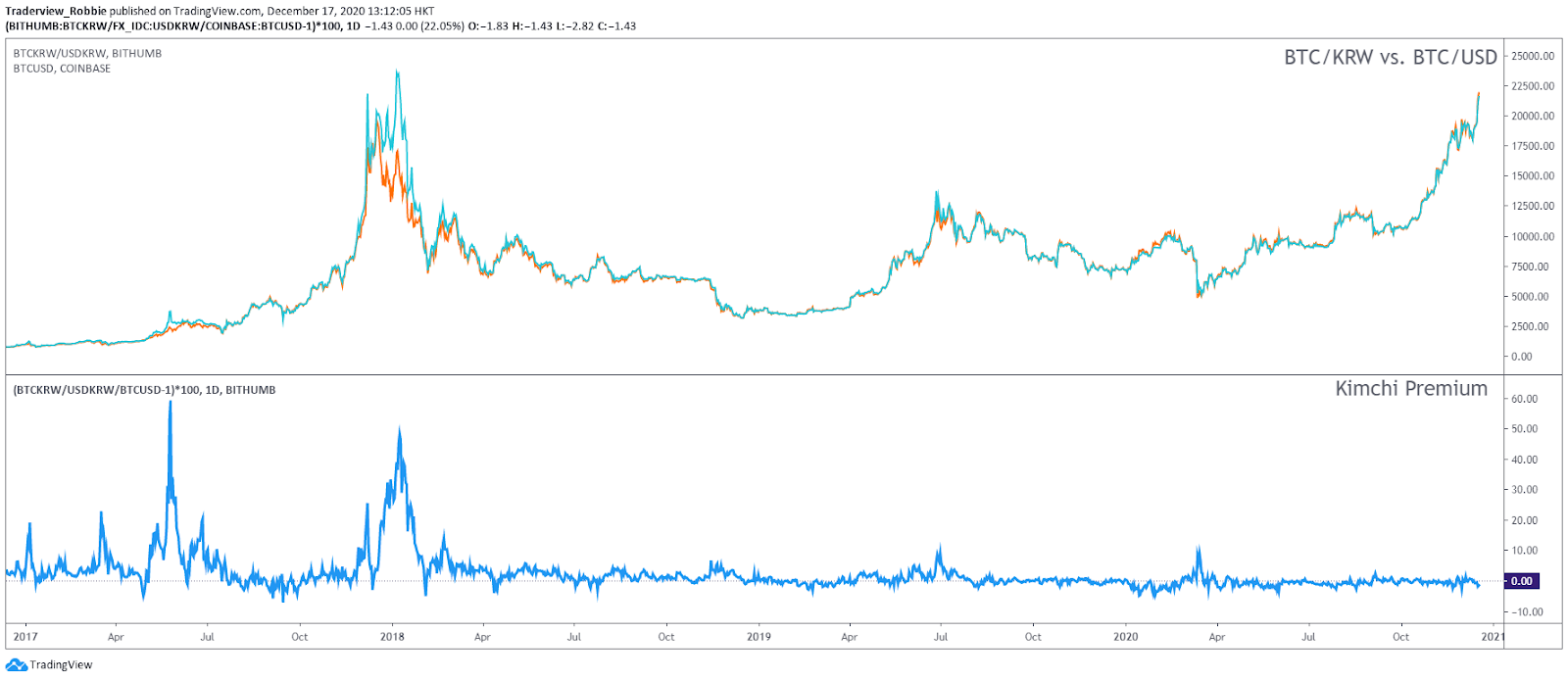

Les primes de marché haussier précédentes ont disparu

Des primes positives pour le GBTC sont sur le marché depuis des années. Cependant, d’autres primes qui existaient en 2017 et 2018 ont disparu. Par exemple, la prime Kimchi sur le marché coréen a rarement été observée après la chute des prix du BTC en mars 2020. Maintenant, le prix de la principale crypto-monnaie sur les bourses américaines est généralement plus élevé que le prix sur les bourses coréennes..

La prime USDT OTC en yuan chinois est un autre indicateur du sentiment sur le marché asiatique. Étant donné que le marché chinois a interdit le trading direct de devises fiduciaires sur le marché de la crypto-monnaie, l’USDT dans les bourses chinoises se négocie souvent avec une prime par rapport au dollar américain, ce qui indique qu’il y a plus de demande d’achat. Cependant, cette prime s’est transformée en une réduction pour une période prolongée après mars 2020, montrant que le marché chinois est un faible acheteur de BTC..

Tout cela conclut que le marché haussier de cette année a été façonné par un afflux d’investisseurs institutionnels plutôt que d’investisseurs de détail mondiaux..

GBTC est un contributeur majeur du marché haussier

GBTC est une passerelle importante pour l’investissement institutionnel dans BTC – que ce soit à des fins d’achat et de conservation ou d’arbitrage. En raison de son mécanisme non remboursable et de son AUM à croissance extrêmement rapide, ce qui entraîne le besoin inévitable de fonds pour acheter de grandes quantités de BTC sur le marché au comptant, GBTC a été l’un des principaux moteurs du marché haussier de cette année..

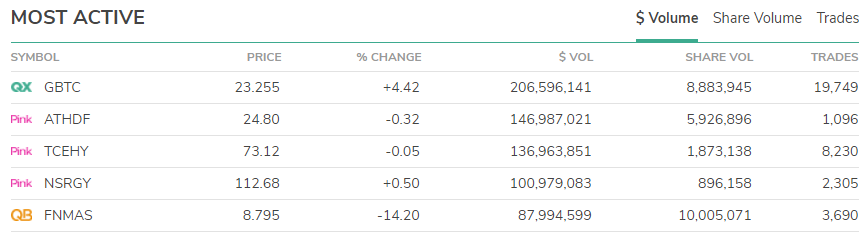

La prime élevée des actions GBTC sur le marché secondaire américain offre une large marge de manœuvre à l’arbitrage inter-marchés institutionnel, dans lequel le capital d’arbitrage transfère la pression de vente sur le marché boursier américain. Cela fait du GBTC l’un des le plus actif Titres de gré à gré en termes de volume de négociation – mais cela se fait au détriment des investisseurs de détail.

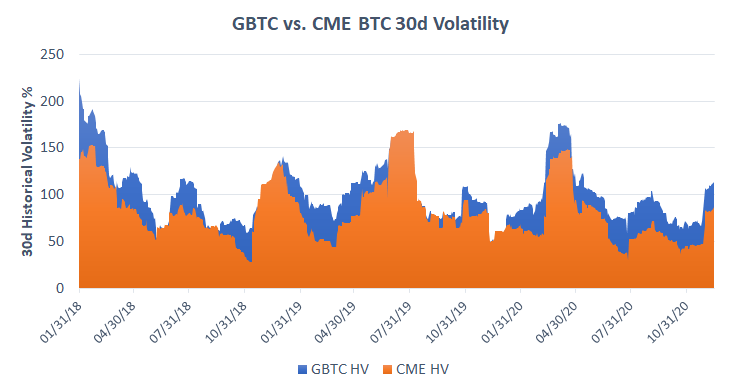

De plus, lorsque l’on compare la volatilité historique sur 30 jours du GBTC et le prix du BTC sur le CME, l’énorme prime de GBTC conduit à une volatilité constamment plus élevée que celle du CME – ce qui expose également les détenteurs du marché secondaire à un risque plus élevé..

Dans le même temps, nous pouvons noter que les investisseurs institutionnels achètent également du BTC via des points de vente autres que GBTC. MicroStrategy a récemment levé une obligation convertible de 650 millions de dollars à une prime de 37,5% pour les achats directs de BTC. La Massachusetts Mutual Life Insurance Company a également annoncé un achat de 100 millions de dollars de BTC via NYDIG.

OKEx Insights présente des analyses de marché, des fonctionnalités approfondies, des recherches originales & actualités organisées par des professionnels de la cryptographie.