Les nuances des contrats à terme / swap linéaires et inverses OKEx et comment maximiser votre profit

Thomas Tse

Chef stratège quantitatif

Cet article s’adresse aux traders intermédiaires et sophistiqués qui connaissent déjà les bases de l’arbitrage indiciel. Il existe d’autres ressources disponibles sur OKEx Academy si vous avez besoin de plus d’explications sur les concepts de base, de marge et de calcul de la juste valeur. Aujourd’hui, nous allons discuter d’un échange qui serait revenu >10% le mois dernier. L’idée est très similaire au commerce d’emprunt et de portage discuté ici. Pour faciliter la discussion, nous supposons que nous construisons une position d’arbitrage d’indice le 12 février et que nous la dénouons le 13 mars au moment le plus favorable. Cependant, le cœur de la discussion découle de la discussion sur la façon de maximiser le rendement du capital et de réduire le risque en utilisant à la fois les contrats à terme inverses et linéaires d’OKEx..

L’idée commerciale de la vanille

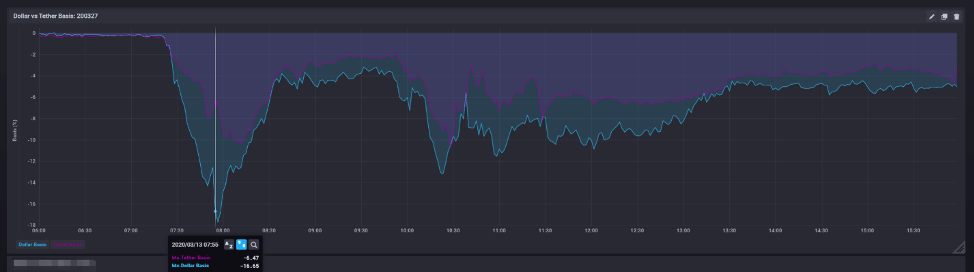

Les graphiques ci-dessous montrent la base en pourcentage le 12 février et le 13 mars 2020. Chaque graphique comprend la base en pourcentage des contrats à terme USD à marge inverse OKEx et des contrats à terme linéaires à marge USDT. D’un coup d’œil rapide, nous pouvons voir comment la base future linéaire est constamment plus élevée que la base future inverse, dont nous discuterons plus tard. Cet écart entre les deux contrats à terme trimestriels BTC est déterminé par le taux de prêt externe du sous-jacent et par le fonctionnement de la marge..

Le 12 février, le marché négociait du contango, les contrats à terme proches du trimestre se négociaient ~ 5% au-dessus du prix au comptant, et le jargon de la salle des marchés que nous devrions utiliser est que les contrats à terme se négociaient «riches». Un mois plus tard, le 13 mars, le marché s’échangeait en rétrogradation, les contrats à terme proches du trimestre se négociant à un creux de ~ -15%, les deux contrats à terme se négociant «bon marché». Le commerce consiste à acheter sur place & vendez des contrats à terme riches le 12 février, puis détendez-vous en vendant au comptant & racheter des contrats à terme bon marché le 13 mars pour un rendement élevé de 20% pour une période de détention d’un mois. L’idée de ce métier d’arbitrage d’indice est assez simple mais le diable est dans les détails.

Maximiser l’utilisation du capital et maximiser les profits

Il est impossible de chronométrer la base, donc vous ne vous attendez pas à vraiment atteindre ces 20%. Étant donné que nous ne sommes pas en mesure de prédire la base des futurs et que nous ne savons pas quand est le moment exact de constituer et de dérouler notre inventaire, examinons les autres parties de l’équation, quels futurs utiliser et pourquoi. Nous allons maintenant nous concentrer sur la maximisation de notre rendement par capital et la réduction de nos risques.

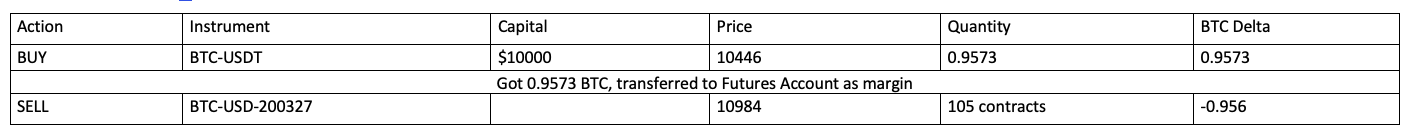

Nuance 1: Si les contrats à terme inverses et linéaires ont la même base positive, il est préférable d’utiliser des contrats à terme inversés pour construire une position d’arbitrage d’indice?

OKEx est le seul échange qui offre à la fois des contrats à terme inverses et linéaires. La marge de ces contrats à terme sur BTC est respectivement de BTC et USDT. Maintenant, supposons que vous disposiez de 10000 USD pour l’arbitrage, ce qui signifie que vous pouvez acheter 10000 USD de BTC et vendre 10000 USD de contrats à terme BTC. Quel avenir devriez-vous utiliser? L’avenir de l’USDT a en fait une base plus élevée de ~ 0,7 en raison de leurs exigences de marge. Si vous choisissez des contrats à terme inversés, vous achèteriez 10000 $ de BTC et les utiliseriez comme garantie future, essentiellement vous ne seriez jamais forcé de liquider en raison de la nature de paiement inverse (voir exemple1).

# Exemple 1: (Supposons que les frais = 0, l’effet de levier = 10x)

Entré à 15h00 le 13 février, le prix de liquidation est infini.

Supposons que nous maintenions la position jusqu’à l’expiration et dénouions la position au comptant et réglons l’avenir au même prix (et 1 USDT = 1 $), votre rendement sera d’environ 5%, ce qui sera d’environ 0,0492 BTC (~ 513 $).

Si vous décidez de capturer plus de base avec les contrats à terme USDT linéaires, vous devez réserver une quantité importante de liquidités et acheter de l’USDT pour obtenir une marge du futur linéaire. Par position d’arbitrage d’indice, la base capturée serait plus mais par utilisation du capital, vous avez capturé moins de base en dollars. Plus important encore, il y a une chance que vous soyez forcé d’être liquidé si le marché monte en flèche, car il y a des contrats à terme à la baisse illimités..

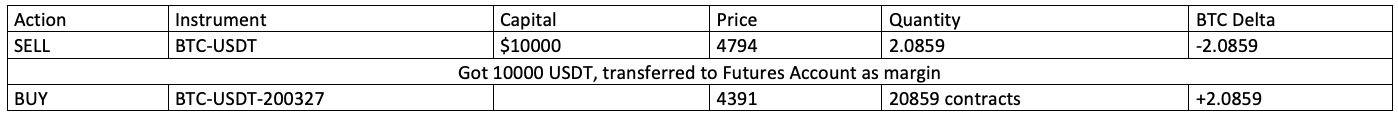

Nuance 2: Si les contrats à terme inverses et linéaires ont la même base négative, il est préférable d’utiliser des contrats à terme linéaires pour dénouer la position d’arbitrage de l’indice?

À l’inverse, si les contrats à terme inverses et linéaires se négocient à un prix au comptant, quels contrats à terme devriez-vous utiliser et pourquoi? En suivant la logique ci-dessus, toutes choses égales par ailleurs, vous devez utiliser le futur linéaire pour construire une position d’arbitrage inversé (vendre au comptant, acheter du futur). Lorsque vous vendez au comptant sur le marché au comptant OKEx, vous récupérez USDT. En utilisant cet USDT, vous pouvez faire une marge 1: 1 de votre position future longue. Vous ne serez pratiquement jamais liquidé de force à moins que le marché ne baisse de 1 MMR% (voir exemple 2).

Exemple 2: (Supposons que les frais = 0, l’effet de levier = 10x)

Entré à 08:00:00 le 13 mars, le prix de liquidation serait d’environ ~ 20.

Si vous vous détendez à l’expiration le 27 mars et en supposant que le futur linéaire s’établit à 4794 $, votre rendement sera de 8,4%, ce qui sera d’environ 840 USDT..

Nuance 3: Pour maximiser l’utilisation du capital et utiliser l’effet de levier, vous pouvez combiner vendre des contrats à terme inversés, acheter des contrats à terme linéaires.

En supposant 1 USDT = 1 $, les nuances 1 et 2 expliquent pourquoi les contrats à terme linéaires devraient systématiquement être plus chers que les contrats à terme inversés. Si vous êtes à court de capital, vous pouvez essayer de négocier le spread des contrats à terme. Par exemple, si la demande de contrats à terme linéaires sur le marché est inférieure à celle de contrats à terme inversés, la base du futur inverse sera plus élevée. Vous pouvez ensuite acheter des contrats à terme USDT et vendre des contrats à terme inversés et capturer le spread. Comme il n’est pas nécessaire d’acheter ni de vendre au comptant, vous pouvez tirer parti de cette base de négociation (mais faites attention aux mouvements du marché, cela peut assommer une jambe) et potentiellement gagner plus. Les contrats à terme linéaires USDT uniques d’OKEx donnent lieu à davantage d’opportunités d’arbitrage.

Arbitrage: ce n’est jamais vraiment sans risque

Au sens académique, «arbitrage» signifie une opportunité de profit sans risque. Ce mot est vaguement utilisé par les traders, nous aimerions croire que nos trades sont sans risque, mais ce n’est vraiment pas le cas. Les meilleurs traders ont pu survivre à la sombre baisse du 13 mars parce qu’ils étaient préparés à une forte volatilité. L’effet de levier est une arme à double tranchant, un écart à la hausse ou à la baisse pourrait rapidement liquider votre position avant que vous n’ayez une chance de recalibrer. Les principaux risques d’arbitrage indiciel que nous avons sont la liquidation, la récupération, la contrepartie et l’exposition aux attaches..

Binance a appliqué le désendettement automatique (ADL), un type de liquidation forcée sur une position gagnante, sur les positions de ses utilisateurs le 12 mars. L’ADL est bien pire pour un trader que la liquidation dans certains sens. Tout d’abord, vous ne savez jamais quand ADL vous arrive. L’inconvénient de la liquidation forcée de votre position courte via ADL signifie que vous perdez considérablement si le marché continue de baisser. ADL sur un marché futur rend impossible la couverture. Chez OKEx, nous n’utilisons pas ADL pour nos dérivés Bitcoin.

Comme OKEx est une bourse à terme décentralisée, nous mettons en œuvre une politique de récupération à la place où les positions gagnantes se voient déduire une partie de leur P&L si les positions des contreparties ne peuvent pas être liquidées de force à temps et qu’il n’y a pas suffisamment de fonds d’assurance pour couvrir la baisse. C’est une meilleure alternative que l’ADL, car vous ne perdriez qu’une partie de votre P&L dans le pire des cas tout en conservant votre couverture. Depuis la refonte de notre moteur de risque en 2018, nous n’avons eu aucune récupération BTC dans aucun de nos dérivés BTC. La chute du 12 mars a prouvé que notre moteur de gestion des risques sophistiqué était à la pointe de l’industrie.

En tant que traders, nous pouvons essayer de réduire notre risque de liquidation forcée car nous savons quand cela se produira. Les nuances 1 et 2 ont montré que les risques de liquidation peuvent être réduits en utilisant différents contrats à terme pour prendre une exposition longue ou courte. Dans le pire des cas, si votre position de couverture longue a été liquidée de force en raison des exigences de marge, il y a toujours de fortes chances que vous puissiez rouvrir la même position avec un gain car le marché a continué de baisser..

Enfin, lorsque vous prenez une position sur Tether (USDT), vous vous exposez par inadvertance à un risque de contrepartie contre Tether. Par exemple, si vous vendez des contrats à terme linéaires riches en USDT et achetez des contrats à terme inversés BTC bon marché, vous recherchez l’USDT et le dollar à découvert. Si l’USDT s’arrête et tombe en panne avec toutes choses égales par ailleurs, BTC-USDT grimpera et vous devrez USDT. À l’inverse, vous pouvez envisager de couvrir toute exposition aux attaches auxiliaires en négociant une combinaison de contrats à terme linéaires et inverses d’OKEx..

Conclusion

La combinaison unique d’OKEx de différents tenures et types de contrats à terme sur marge permet aux traders de créer de nombreux types de carry trades. Vous pouvez arbitrer entre différents taux implicites ou arbitrer entre différents contrats à terme sur marge. En termes d’amélioration de votre profil de risque, nous avons montré qu’il y a moins de risque d’appel de marge à court terme à terme inversé qu’à court terme à terme linéaire (et vice versa). Enfin, vous pouvez créer une position entre les contrats à terme linéaires et inverses pour couvrir l’exposition aux attaches. En tenant compte de tous les types de titres et de produits, OKEx a la liquidité la plus profonde et les meilleures opportunités de trading de toutes les bourses..

Suivez OKEx sur:

https://www.facebook.com/okexofficial/

https://www.linkedin.com/company/okex/

https://t.me/OKExOfficial_English

https://www.reddit.com/r/OKEx/

https://www.instagram.com/okex_exchange