Les valeurs entièrement diluées peuvent induire en erreur les investisseurs et les traders DeFi

Un examen plus approfondi de trois projets DeFi importants révèle les limites de l’offre inflationniste sur les prix.

La valeur de marché entièrement diluée correspond à la capitalisation boursière d’un actif numérique si toutes les pièces ou jetons de son offre totale étaient émis..

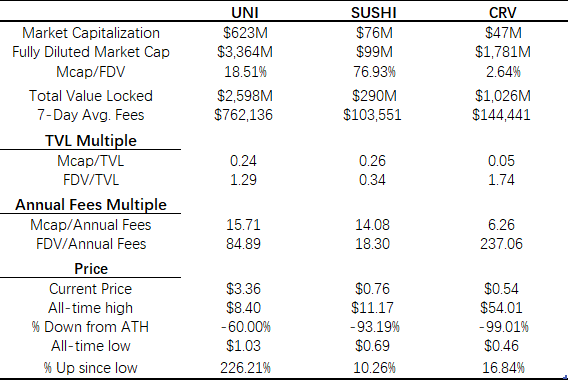

Par exemple, Uniswap émettra à terme un total de 1 milliard de jetons UNI au cours des quatre prochaines années. Si nous évaluons hypothétiquement UNI à un prix égal de 3,00 $ par jeton, le FDV serait de 3 milliards de dollars. Depuis le 15 octobre, le jeton de gouvernance de l’échange décentralisé a une alimentation en circulation de 185 059 564 et se négocie en fait à 3,36 dollars par jeton, ce qui donne à UNI une capitalisation boursière de 623 millions de dollars – ce qui est encore loin de sa valeur actuelle entièrement diluée de 3,364 milliards de dollars..

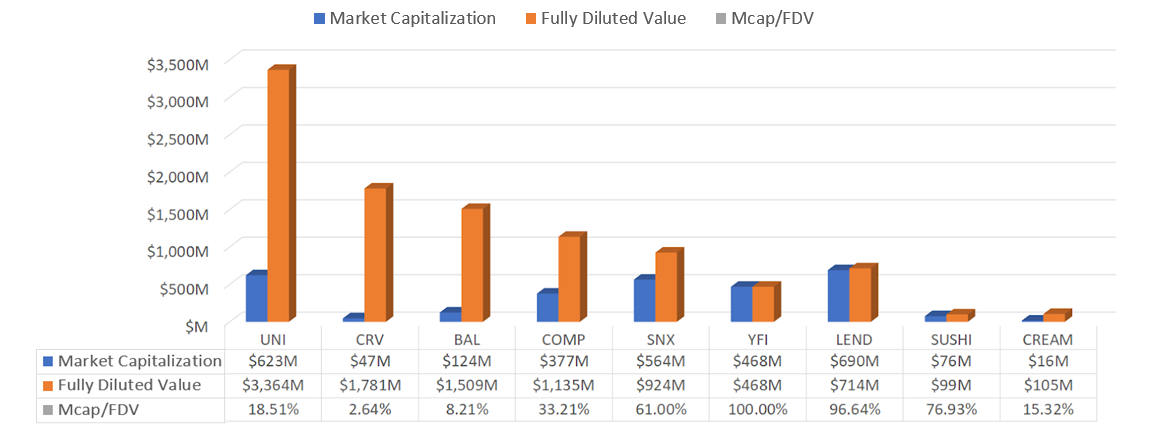

Les projets de financement décentralisés bien connus varient actuellement énormément en termes de ratio capitalisation boursière / FDV. Par exemple, yearn.finance a alloué son offre totale de jetons YFI en une semaine, ce qui signifie que son ratio capitalisation boursière / FDV est égal à 100%. Curve, en revanche, distribue 2 millions de jetons CRV chaque jour via l’extraction de liquidités, ce qui augmentera progressivement son offre à un maximum de 3,03 milliards de CRV – ce qui se traduira par un ratio capitalisation boursière / FDV extrêmement faible de 2,64%..

En comparaison, SushiSwap plafonné son approvisionnement à 250 millions de jetons le 20 septembre – ce qui ramène son FDV à 99 millions de dollars, sur la base du prix du 15 octobre de 0,76 $ par SUSHI. Cela rend le ratio capitalisation boursière / FDV de SushiSwap d’environ 76,93%, après la réduction de l’offre. Son principal concurrent, Uniswap, a un ratio d’environ 18,51%.

Quelle est l’importance de la valeur entièrement diluée d’une crypto-monnaie?

La question qui mérite d’être examinée ici est de savoir si FDV est ou non une métrique critique sur le marché de la crypto-monnaie. Les acteurs du marché sont-ils rationnels pour examiner les évaluations théoriques placées des années dans le futur?

Afin de répondre à cette question, nous comparons les chiffres derrière Uniswap, SushiSwap et Curve – trois échanges décentralisés avec des flux de trésorerie éprouvés.

Premièrement, le CRV a le ratio capitalisation boursière / FDV le plus bas et, en termes de prix, est le moins performant. Au 15 octobre, son prix de 0,54 USD a chuté de 99% par rapport à son sommet de 54 USD, et le prix n’a pas beaucoup augmenté depuis le bas de 0,46 USD..

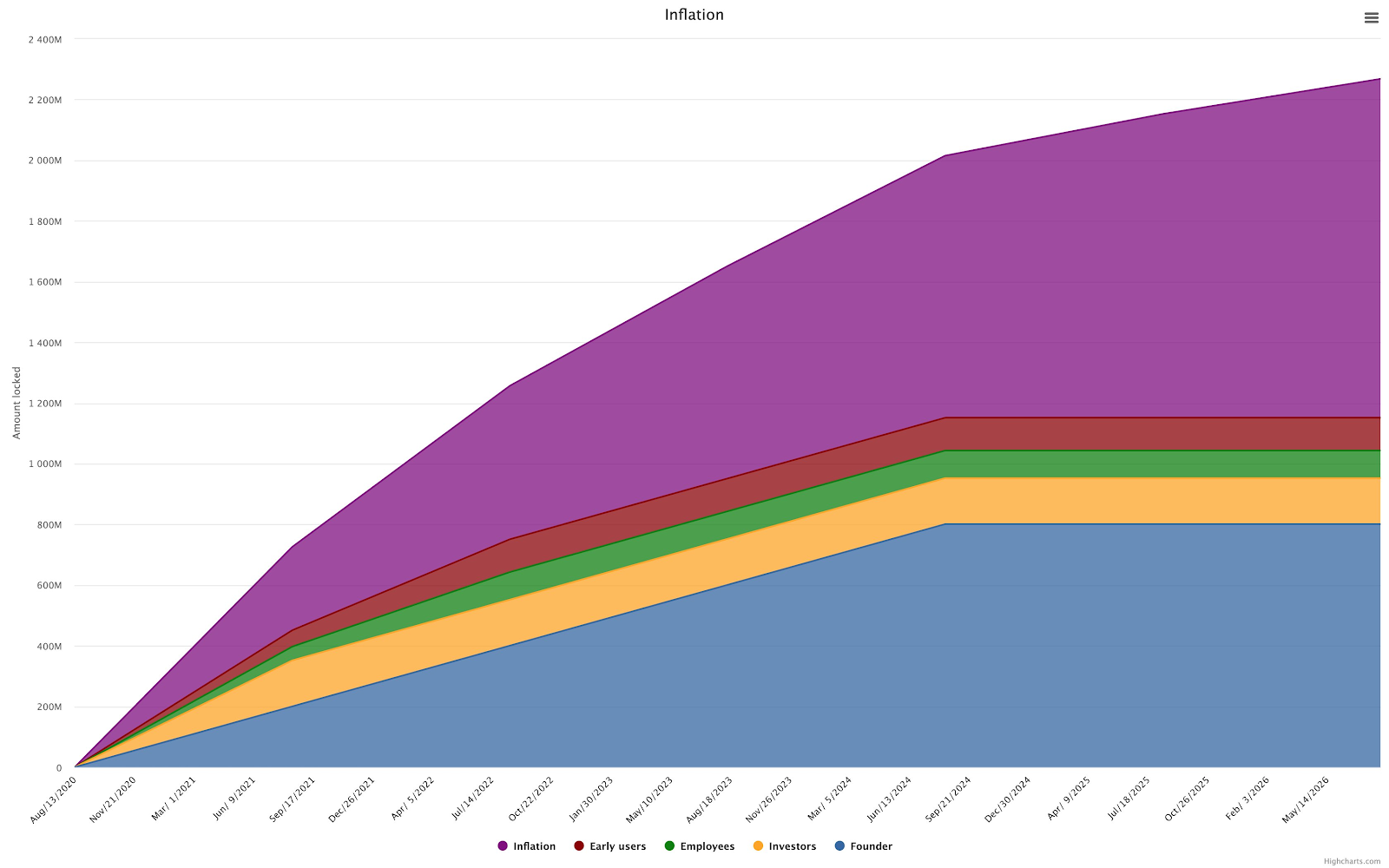

Parmi les trois bourses décentralisées, Curve a le meilleur ratio capitalisation boursière / frais annuels, à 6,26 – mais il a également le ratio FDV / frais annuels le plus élevé, à 237. Étant donné que sa valeur totale bloquée est environ 53% de celui d’Uniswap et ses frais moyens sur sept jours représentent 19% de celui d’Uniswap, nous pourrions en déduire que les acteurs du marché sont préoccupés par sa distribution massive de jetons en cours. De plus, nous pouvons voir la courbe abrupte de l’augmentation de l’offre de CRV. En conséquence, la pression de vente quotidienne potentielle pousse son prix symbolique à seulement 16% de celui d’UNI..

Les inconvénients de regarder des valeurs entièrement diluées

Dans l’espace crypto-monnaie, de nombreuses personnes ont peur de l’offre croissante de pièces ou de jetons. Peut-être plus précisément, ils craignent des calendriers d’inflation agressifs. Ajoutez à cela la faible probabilité qu’un changement significatif des principes fondamentaux d’un projet se produise dans un court laps de temps, la façon dont le marché fait face à l’émission continue de nouveaux jetons est de baisser continuellement le prix..

Curve en est un bon exemple, car il a créé un phénomène étrange dans lequel la communauté crypto considère Curve comme l’une des plates-formes d’agriculture de liquidité les plus stables, mais tout le monde évite d’acheter des jetons CRV sur le marché secondaire. Avec des prix en forte baisse et un taux d’inflation agressif, la capitalisation boursière de Curve n’a pas beaucoup changé depuis la mi-septembre – et elle a même diminué..

La dénomination de valeur entièrement diluée peut être une bonne mesure pour les investisseurs à long terme, car elle leur permet de mieux juger si la valeur d’un projet est extrêmement décalée. Par exemple, le FDV du CRV a grimpé à 160 milliards de dollars au 15 octobre – soit environ 65% de celui de BTC – le jour de son lancement. Cela permet aux investisseurs de percevoir facilement que le prix du CRV est surévalué. En outre, cela permet aux investisseurs d’éviter le piège de valorisation causé par une faible quantité de jetons initiaux.

Un inconvénient de la métrique de la valeur entièrement diluée est qu’elle peut gonfler la valeur totale d’un projet. Par exemple, disons qu’un projet a actuellement 1 million de jetons en circulation. Plus tard dans la journée, il annoncera encore 10 millions de jetons émis au cours des trois prochaines années. Cela signifie-t-il que le "capitalisation boursière" du projet sera 11x plus élevé qu’il ne l’était hier? Étant donné que les gouverneurs de projet peuvent lancer des propositions pour modifier la courbe d’offre à tout moment, le FDV actuel pourrait devenir non pertinent.

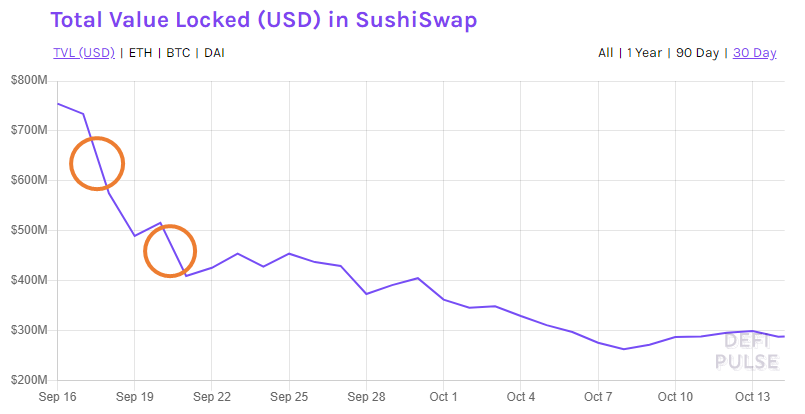

La discussion sur les méthodes d’évaluation porte en fin de compte sur la question de savoir si une pièce ou un jeton vaut la peine d’être acheté. La réduction du FDV en abaissant l’inflation entraîne-t-elle une augmentation du prix symbolique? Ici, SushiSwap nous donne un bon exemple.

Le cercle de gauche dans le graphique ci-dessous coïncide avec le lancement par Uniswap de son jeton UNI, ce qui a entraîné une baisse rapide de la TVL de SushiSwap. Le cercle de droite coïncide avec la décision de SushiSwap de plafonner son offre à 250 millions de jetons, ce qui a conduit les agriculteurs à se retirer, car ils ne voyaient pas suffisamment d’incitations pour continuer à cultiver SUSHI. Cela implique que, lorsque les récompenses sont considérablement réduites, les agriculteurs de rendement affluent simplement vers le projet suivant..

Dans l’agriculture de rendement, la durabilité est essentielle, car les périodes de temps pour l’agriculture ne sont pas courtes. Par exemple, les récompenses d’Uniswap s’étalent sur quatre ans. Réduire l’offre totale de jetons peut augmenter le prix, mais cela ne changera pas la valeur du projet. En même temps, cela ne rendra pas l’actif soudainement plus rare.

En comparant ces trois échanges décentralisés, SushiSwap possède certaines des meilleures financières, à tous les niveaux – la mesure FDV-annuelle-frais la plus basse, à 18h30, et le pourcentage de capitalisation boursière / FDV le plus élevé, à 76,93%, une fois il a soudainement réduit l’offre de jetons. Cependant, les acteurs du marché ont regretté cette approche, ce qui se reflétait dans son prix. Le pire, c’est que son prix n’a rebondi que de 10,26% par rapport à son plus bas niveau historique.

Dans un autre exemple, Cream Finance (CREAM) brûlé 67,5% de son offre de jetons le 20 septembre. Le prix du jeton était censé tripler – si le FDV était maintenu – mais il a augmenté de moins de 50%. Encore une fois, pour un projet de production agricole qui mettra des années à se terminer, la rareté au début n’est pas un facteur majeur. Par conséquent, la réduction de la production d’extraction de liquidité n’affecte pas considérablement les prix.

Les FDV bon marché ne fournissent pas intrinsèquement de support de prix des jetons

En résumé, le cas du CRV nous montre comment un taux d’inflation agressif peut dissuader les investisseurs d’acheter et de détenir des jetons nouvellement frappés. Le cas de SUSHI, en revanche, nous montre qu’une énorme réduction de l’offre, tout en faisant paraître le FDV moins cher, a eu peu d’effet sur son prix..

Les récompenses de l’agriculture de rendement et les approvisionnements inflationnistes ont un rôle énorme à jouer dans l’acquisition d’utilisateurs. Cependant, la capacité d’attirer les utilisateurs vers un projet et de permettre à la valeur fondamentale de croître plus rapidement que l’offre de jetons est diluée est encore plus critique..

OKEx Insights présente des analyses de marché, des fonctionnalités approfondies, des recherches originales & actualités organisées par des professionnels de la cryptographie.