Genopfinde formueforvaltning: Hvordan teknologien skaber den måde, vi styrer investeringer på

Traditionelt har formueforvaltning været en menneskelig baseret professionel service, der yder finansiel rådgivning og investeringsrådgivning til kunder i kategorien høj-nettoværdi og ultra-nettoværdi. Siden den formueforvaltningsindustri gøres lukrativ på grund af det samlede gebyr, der opkræves af kunderne; på trods af implementeringen af innovativ teknologi er investeringsrådgivning stort set stadig tilgængelig for velhavende og lukket for andre. Imidlertid bliver aktiver, der er tilgængelige for de velhavende, også mere tilgængelige for ikke-velhavende kunder.

Formuehåndtering møder teknologi

Hele finanssektoren er rystet af den teknologiske revolution, som igen har formet verden. Formuehåndtering i 2020 er ingen undtagelse fra denne tendens. Fintech har genopfundet landskabet med investeringsstyring ved at inkorporere Big Data, kunstig intelligens og maskinindlæring for at optimere porteføljer, afbøde risici og evaluere investeringsmuligheder..

Fintech-virksomheder er blevet tilpasningsdygtige og opmærksomme på behovene hos den nye generation af investorer. Millennials kræver i det store og hele let, præcis og fleksibel adgang til information om alle aspekter af deres liv. Det er blevet konstateret, at velhavende årtusinder bliver mere og mere komfortable med at bruge teknologi til at styre deres penge. Mobile apps, Robo-rådgivere og AI-værktøjer giver større kontrol end traditionelle økonomiske styringsmetoder.

Teknologi i aktion: Styring af investeringer med intelligens

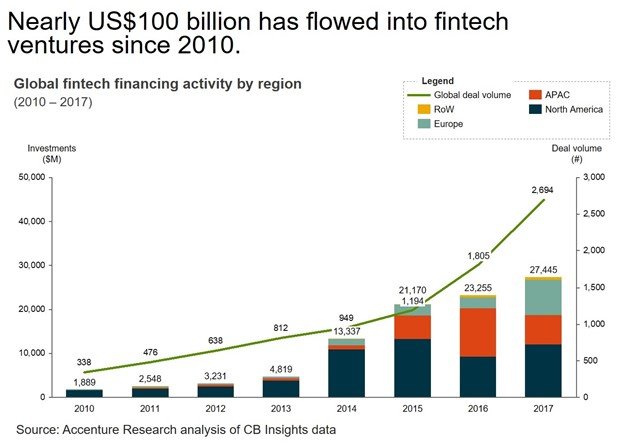

Fremkomsten af fintech har revolutioneret, forbedret og automatiseret levering af finansielle tjenester. Global investeringer i finansiel teknologi virksomheder har overgået 100 milliarder dollars i løbet af det sidste årti.

Robo-rådgivere

Spredningen af kunstig intelligens har transformeret den måde, hvorpå finansielle rådgivere interagerer med deres kunder. Branchen har længe siden forudset afbrydelsen af den finansielle rådgivermodel. 80’erne og 90’erne gav plads til onlinehandel, og det 21. århundrede bringer os Robo-rådgivere – dvs. den computergenererede investeringsplatform, der leverer udvidede, algoritmedrevne finansielle planlægningstjenester med lidt menneskelig input. Globale aktiver under forvaltning af Robo-investorer i 2020 var næsten $ 1.1 billioner – og forventes at vokse med en årlig hastighed på 25,6% (Statista).

Typisk indsamler en Robo-rådgiver økonomiske data fra enkeltpersoner gennem en eller anden form for undersøgelse og bruger informationen til at tilbyde rådgivning og automatisk investere klientaktiver. Det bedste af disse automatiserede tjenester tilbyder nem kontoopsætning, målplanlægning, porteføljestyring, sikkerhedsfunktioner og selvfølgelig lave gebyrer.

Apps til formuestyring

Mobile porteføljestyringsapps kan give information og de nødvendige værktøjer til at styre dine investeringer fra arbejdspladspensioner til ISA og personlig kapital. Mange apps kan synkroniseres med dine eksisterende konti – helt gratis.

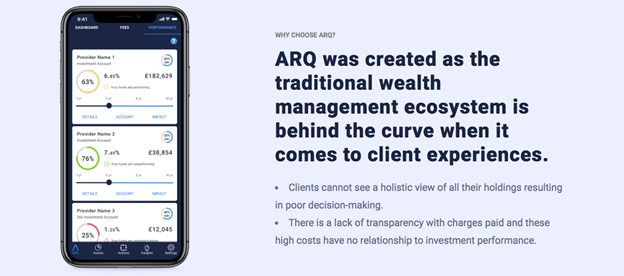

ARQ, bruger f.eks. AI til at forbinde investeringer og generere data for at give brugerne indsigt i, hvordan deres porteføljer klarer sig. De er dedikeret til gennemsigtighed ved at give score på, hvad der faktisk anses for at være en god årlig præstation, og om de gebyrer, som deres brugere betaler, er for høje. Upartisk analyse viser et antal målinger for at vise værdien af investeringer i forhold til andre.

Wealthsimple, der blev grundlagt i 2017, tilbyder en utvetydig tre-trins investeringsstrategi afhængigt af en brugers ‘risikoprofil’ – konservativ, afbalanceret eller vækst. Forudsætningen bagved Rigdom enkel er at investere dine penge på tværs af hele aktiemarkedet; i modsætning til et eneste selskabs aktier at fremkalde en langsigtet praktisk investeringsstrategi.

Opsætning af din Wealthsimple-konto i appen er enkel. Udfyld formularen, vælg din risiko og tilføj det beløb, du vil investere. Algoritmen behandler dine data, og du får en portefølje og et personligt dashboard, der illustrerer, hvordan aktier klarer sig i realtid.

For den mere visuelle investor, Personlig kapital er en app, der lader dig spore dit budget og dine investeringer ved at vise grafer efter aktivklasse eller investeringskonto – hvilket gør dem nemme at læse, spore og administrere din portefølje. Interfacet er utroligt intuitivt og det visuelle er reaktivt på bærbar computer, tablet, desktop og mobil.

Mens der er mere at sige om andre apps budgetteringsfunktioner, tjener Personal Capital primært som en finansiel aggregator – samler alle dine konti på en enkelt platform. Værktøjet starter med at bestemme din risikotolerance, mål og tidsramme og genererer en portefølje ved at investere på tværs af flere aktivklasser til diversificering. Det skal siges, at de høje gebyrer på 0,89% udlignes af Personal Capitals tæt på menneskelig investeringsadministrationstjeneste.

Rigeforvaltningsfirmaer omfavner teknologi

Rigeforvaltningsfirmaer, der aktivt omfavner værktøjer til finansiel teknologi – samtidig med at de opretholder deres menneskelige input til at hjælpe investorer med at navigere i den stadig mere komplekse finansielle infrastruktur – har vist sig at være mere tilbøjelige til at vokse.

45% af formueforvalterne sagde, at finansiel information fra teknologi og dataanalyse ved hjælp af AI hjælper dem med at forfine den rådgivning, de giver klienter (PwC). 36% var enige om, at deres klienter vil kunne se deres investeringer klart med AI.

B2B-platform Cred, omfavner AI for at ændre den måde, finansielle institutioner erhverver og engagerer kunder i investeringsrådgivning på. Det Barclay-baserede firma hjælper finansielle institutioner med at øge konverteringskurser, engagement og aktiver under forvaltning. Rigeforvaltningsfirmaer, der bruger Creds dataplatform, hjælper dem med at udnytte deres klientdata til at opbygge relationer og tilbyde de rigtige finansielle produkter på det rigtige tidspunkt – hvilket øger effektiviteten for firmaet og individuelle kunder.

AdviceRobo er en software udviklet til at hjælpe formueforvaltere ved at levere forudsigelige risikotjenester ved hjælp af AI til at generere adfærdsmæssige data.

De hjælper finansielle institutioner ved at give psykografiske kredit score, der måler økonomiske holdninger, motiver og adfærd hos mennesker gennem online interviews. Detaljerede rapporter giver formueforvaltere dybere indsigt i deres klients økonomiske sundhed – så de kan optimere deres klients porteføljer.

Akkumuleringen af Big Data betyder, at puljen af klientinformation, der er tilgængelig for formueforvaltere, konstant øges – hvilket betyder, at der altid er plads til optimering af rådgivning.

Morgan Stanley Online gør det muligt at få adgang til klientkonti via CRM, som problemfrit kan føres ind i flere finansielle planlægningssoftware – som kan ses af både rådgivere og klienter.

Teknologi har hilset evalueringen af ’hvad-hvis’-scenarier varmt velkommen. Enkeltpersoner med høj nettoværdi kan let bruge Morgan Stanley Online til at se den direkte virkning af eller gennemførligheden af udgifterne – uden konsultation. En brugers udgifts- og investeringsbeslutninger er knyttet til deres rådgiver – som bliver advaret, når en klient foretager en forespørgsel.

8 ud af 10 formueforvaltere har betragtet teknologi som en væsentlig faktor i at vinde markedsandele (Deloitte). Fremtiden for investeringsstyring er stort set afhængig af teknologiudvikling. Innovationer inden for fintech har befriet rådgivere fra verdslige opgaver, så de kan bruge mere tid på at levere specifik indsigt baseret på individuelle kunder.

Teknologi spiller tydeligvis en rolle i kommunikationsprocesserne mellem klienter og rådgivere, den måde investorer styrer og sporer deres porteføljer på, såvel som måden, data både indsamles og bruges på. Alt dette fortsætter med at forme den måde, vi administrerer investeringer på.