Kun SushiSwapin perustekijät paranevat sulautumisen yhteydessä yearn.financen kanssa, sitä voidaan aliarvioida

1. joulukuuta hajautettu rahoitusalusta kaipaa vuotta ilmoitti sulautuminen hajautettuun SushiSwap-pörssiin. Kumppanuus – viimeisin viidestä – yhdistää kahden projektin kehitysresurssit ja keskittyy samalla automatisoidun markkinatakaajaekosysteemin laajentamiseen. Lisäksi SushiSwap valmistuu ja käynnistää Deriswap-yhteistyön yhdessä yearn.financen kanssa.

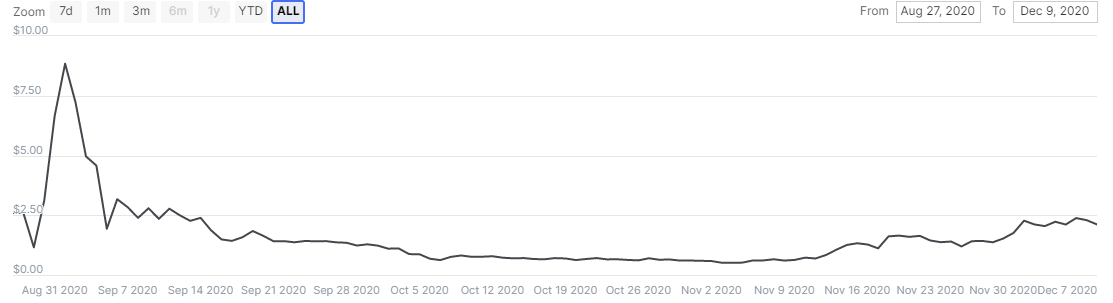

Tämän fuusion tukemana SUSHI: n hinta toimi erittäin voimakkaasti – nousi ilmoituspäivän 1,60 dollarista 2,50 dollariin 7. joulukuuta mennessä..

OKEx Insights tarkastelee syvällisemmin, mitä tämä sulautuminen voi merkitä SUSHI-hintojen kannalta suorittamalla perusteellisen analyysin.

Lyhyt historia SushiSwapista

SushiSwap aloitettiin kopiona Uniswapista, johtavasta hajautetusta pörssistä elokuussa. Tuolloin se houkutteli paljon likviditeettiä tarjoamalla likviditeetin louhinnan kannustimia SUSHI-muodossa – joka tunnetaan nimellä SushiSwapin ensimmäinen vampyyrihyökkäys Uniswapia vastaan.

SushiSwapin luominen pakotti enemmän tai vähemmän Uniswapin käynnistämään oman hallintotunnuksensa UNI: n ja aloittamaan likviditeetin louhinnan palkitsemisohjelman – mikä johti SushiSwapin maksuvalmiuden merkittävään laskuun syyskuun puoliväliin mennessä..

Uniswapin vastahyökkäys ei kuitenkaan poistanut SushiSwapia. Viimeksi mainittu teki useita hallinnon parannuksia, jotka antoivat perustan elpymiselle. 20. syyskuuta SushiSwap kovakantinen sen kokonaistoimitus 250 miljoonalla rahakkeella ja otti käyttöön kuuden kuukauden lukituskauden kahdelle kolmasosalle kaivospalkinnoistaan pyrkiessään vähentämään lyhytaikaista myyntipainetta. Lisäksi SushiSwap toteutti Uniswapin kohdemarkkinointimallin – nimittäin kuudennen ottopalkkioidensa jakamisen eli 0,05% koko kaupankäyntimäärästä xSUSHI: n sidosryhmille (ts. SushiSwapin SushiBar-likviditeettipoolin panostunnus).

Uniswapin kannustimet päättyivät 16. marraskuuta. Samaan aikaan SushiSwap toteutti toisen vampyyrihyökkäyksen tarjoamalla täsmälleen samat likviditeettipoolit kuin Uniswap – vain lisättyjen palkkioiden avulla. Tämän seurauksena SUSHI palautti nousunsa pitkän laskusuhdanteen jälkeen. Hinnat kolminkertaistuivat 9. marraskuuta edeltäneen puolen kuukauden aikana.

Kun sulautuminen ilmoitettiin joulukuussa, SUSHI: n hinta nousi jälleen 2,50 dollariin – takaisin korkeimpaan pisteeseen syyskuun puolivälistä lähtien, juuri ennen kuin Uniswap pudotti UNI-rahakkeita ja aloitti likviditeetin louhintaohjelman.

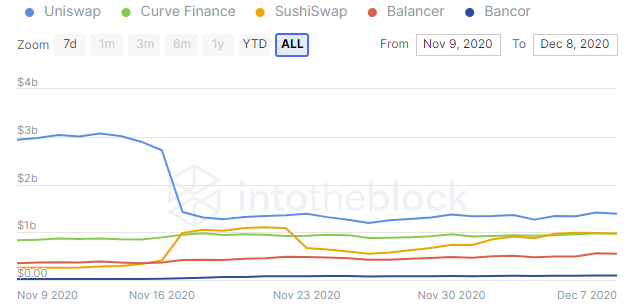

SushiSwapin TVL kasvaa, mutta Uniswapin määrä hallitsee

Nykyään SushiSwapin likviditeetti ja kaupankäyntimäärät eivät ole yhtä korkeat kuin Uniswapin, mutta se on silti yksi hajautetun pörssin johtavista toimijoista. Sen lukittu kokonaisarvo on saavuttanut 967 miljoonaa dollaria – samanlainen kuin suurimman valuutan likviditeettiallaskäyrän arvo – mutta se on silti 430 miljoonaa dollaria Uniswapin TVL: stä.

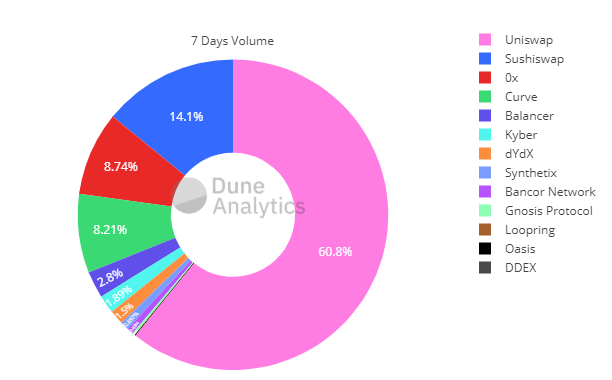

Uniswap hallitsee edelleen hajautettujen pörssien kauppaa. Tämä johtuu sen pitkistä pyrkimyksistä pieniltä tunnuksilta ja vakiintuneelta käyttäjäkunnalta. Uniswapin seitsemän päivän kaupankäyntivolyymi on saavuttanut 2,4 miljardia dollaria ja sen osuus Dune Analyticsin tietojen mukaan on 60,8% kokonaisvolyymista..

SushiSwap puolestaan houkutteli 566 miljoonaa dollaria viimeisen seitsemän päivän aikana – toiseksi.

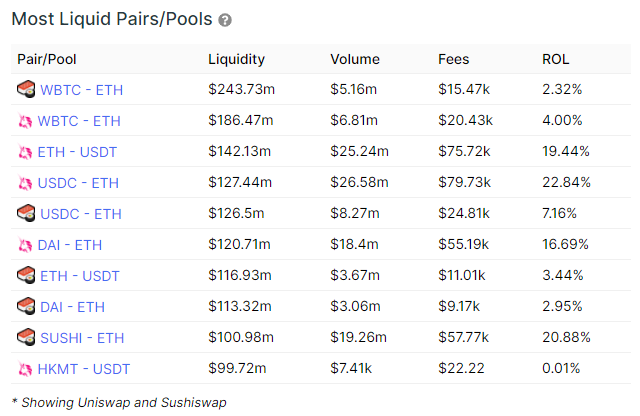

Vaikka kaupankäyntimäärissä on edelleen suuri ero verrattaessa kahta DEX-kauppaa, SushiSwapin likviditeetti tietyissä ryhmissä on ylittänyt Uniswapin likviditeetin. Esimerkiksi SushiSwapin WBTC-ETH-poolilla on tällä hetkellä 243 miljoonaa dollaria likviditeettiä – luku, joka on 30% suurempi kuin Uniswapin. Likviditeetin paraneminen voi vähentää kaupankäynnin eroa. Tämä puolestaan voi lisätä kaupankäynnin määrää.

SushiSwap näyttää perustavanlaatuisia parannuksia

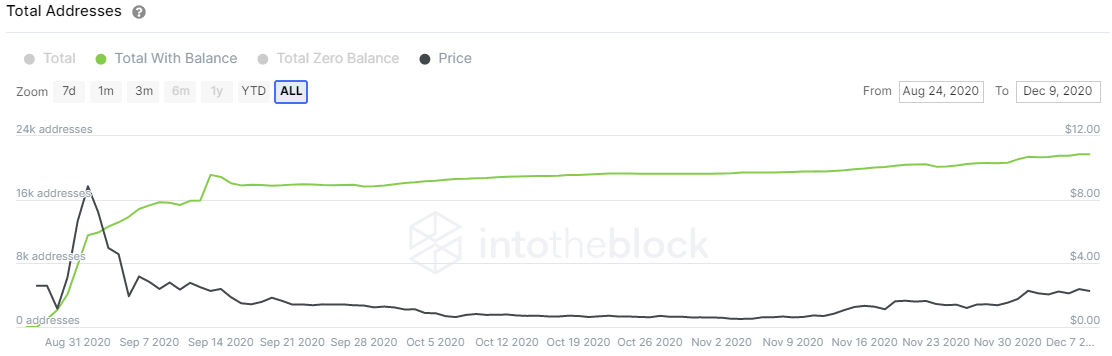

Ketjussa olevien SUSHI-haltijoiden määrä saavutti uuden kaikkien aikojen ennätyksen, 217 000. Joulukuun alkaessa tämän luvun kasvu on osoittanut kiihtyvyyden merkkejä. Tämä laajempi SUSHI: n käyttöönotto puhuu markkinoiden luottamuksesta.

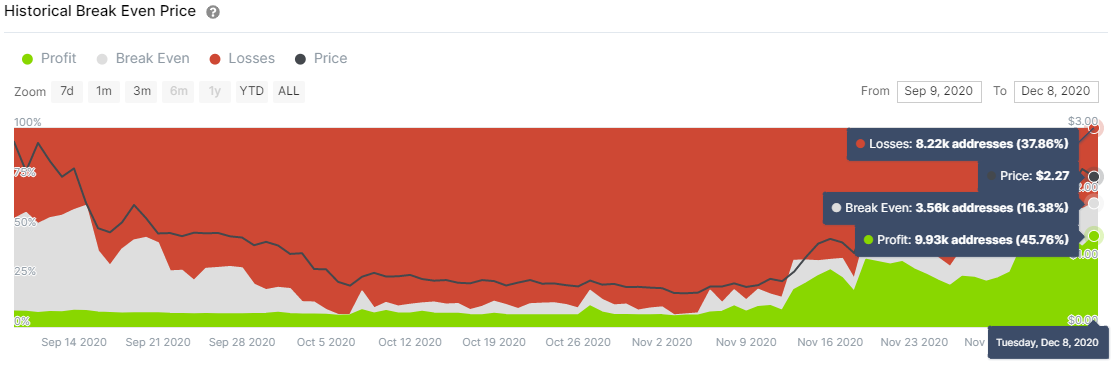

SUSHI: n hinta laski merkittävästi ennen lokakuuta. Hinta kuitenkin nelinkertaistui marraskuun jälkeen. Kun tarkastelemme kannattavien osoitteiden määrää, näemme, että monet nykyisistä SUSHI-omistajista ostivat sen edulliseen hintaan edellisen kuukauden aikana. Viime kerralla hinta vaihdettiin lähellä $ 2.30, joka oli syyskuun puolivälissä, vain noin 8% osoitteista oli voittopositioissa. Määrä on sittemmin noussut dramaattisesti 45 prosenttiin. Tämä rahan ansaintavaikutus voi houkutella lisää vähittäiskauppiaita SUSHI: hin.

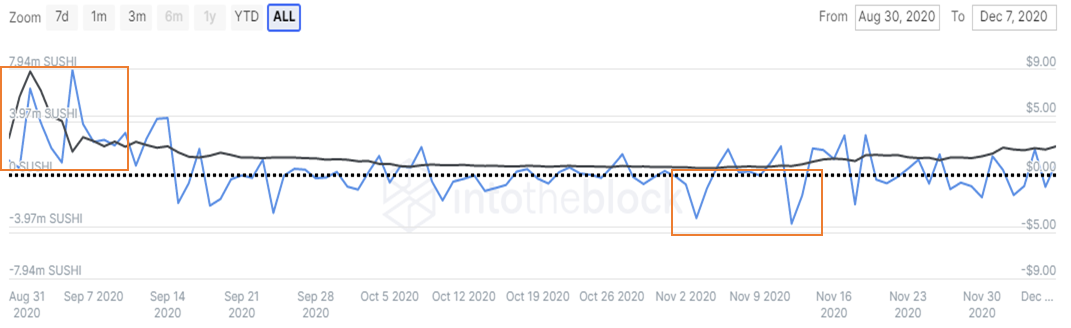

SUSHI: n ulosvirtauksia tapahtui marraskuun alussa vaihdoista – merkki siitä, että haltijat ovat vahvoja. Tämä on päinvastainen kuin syyskuun alussa, kun valtavat tulot pörsseihin veti nopeasti hintaa alas.

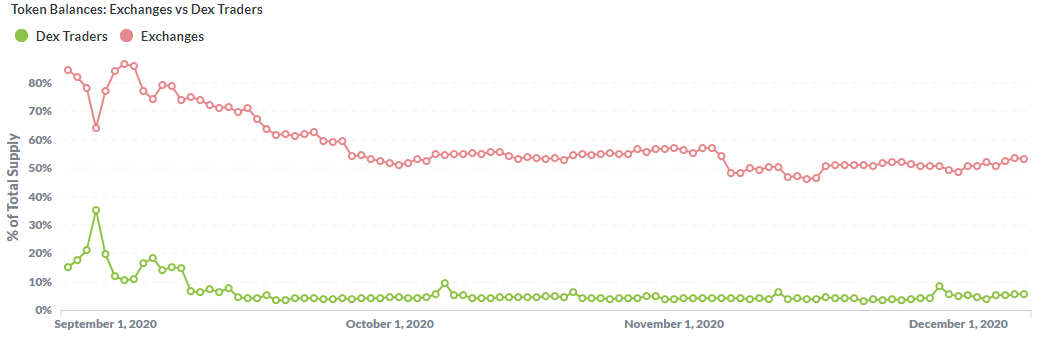

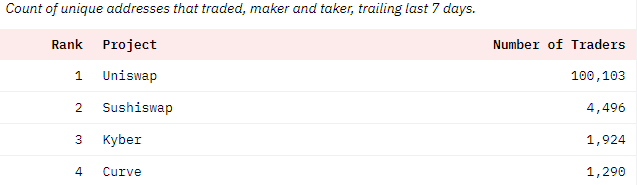

Kun tarkastellaan merkkitaseita, DEX-kauppiaiden kauppiaiden lukumäärä eroaa huomattavasti keskitettyjen pörssien kauppiaiden lukumäärästä – mikä tarkoittaa, että SUSHI: n hinnoitteluvoima säilyy jälkimmäisillä.

SushiSwapin markkinoita hallitsevat edelleen valaat

Toistaiseksi SushiSwapin suurin haittapuoli voi olla vähittäiskaupan käyttäjien puute. Uniswapilla ei ole vieläkään kilpailijaa pitkähäntäisten projektien ja käyttäjien houkuttelemiseen. Sillä on yli 20 kertaa enemmän kauppiaita kuin SushiSwapilla.

Toisaalta SushiSwap on parantunut. 14. marraskuuta saatuihin tietoihin verrattuna SushiSwap kasvaa paljon nopeammin kuin Uniswap. Tuleva Uniswap V3: n käyttöönotto tekee kuitenkin todennäköisesti kokemuksesta käyttäjäystävällisemmän – houkuttelemalla siten edelleen vähittäiskauppiaita ja pitkähäntäisiä projekteja.

SushiSwapin mahdollisuudet liittyä vuosikatsaukseen

SushiSwapille likviditeetti ja kaupankäyntivolyymit ovat ensiarvoisen tärkeitä. Yhteistyö yearn.financen kanssa voi tarjota enemmän molempia.

Lähitulevaisuudessa YFI: n, yearn.financen hallintotunnuksen, vaihto käyttää SushiSwapia. Yearn.finance auttaa luomaan xSushi-holveja, mikä johtaa korkeampiin tuottoihin SUSHI-sidosryhmille. Sillä välin keep3r.network tarjoaa kaasuttoman vaihdon SushiSwap-tapahtumille Metawalletin kautta.

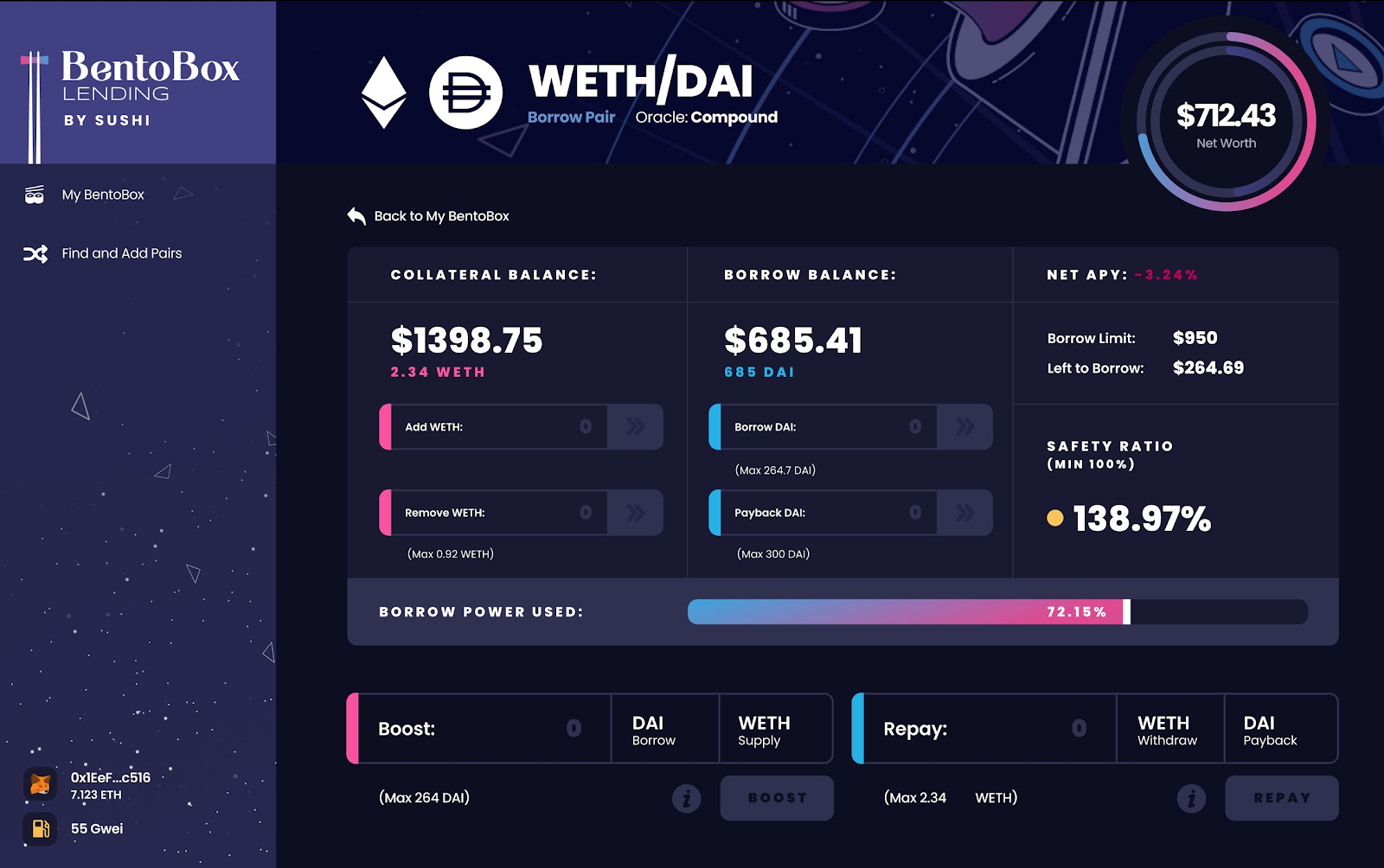

Lisäksi SushiSwap aikoo käynnistää BentoBox-nimisen lainausmarkkinan. Tällainen palvelu käyttää tavallisesti ETH: ta, USDT: tä, USDC: tä tai WBTC: tä vakuudeksi; tulevaisuudessa SushiSwap-luotonantomarkkinat voivat kuitenkin käyttää varojaan kaivospooleissa vakuudeksi tai integroitua Cream Financeen tarjotakseen lainapalveluja erilaisille rahakkeille. Cover Protocol lisää myös mahdollisuus SushiSwap-maksuvalmiuspoolien vakuuttamisesta.

Nämä aloitteet voivat antaa SushiSwapille enemmän toimintoja. Sellaisena yearn.financen integraatio voi lisätä SushiSwapin markkina-arvoa.

SushiSwapin arvostus

Mukaan KolikkoGecko, SushiSwapin markkina-arvo on noin 280 miljoonaa dollaria. Koska se on rajoittanut rahakkeiden kokonaismäärän 250 miljoonaan, sen täysin laimennettu markkina-arvo on 18. sijalla 540 miljoonalla dollarilla.

Vertailun vuoksi Uniswapin markkina-arvo on noin 730 miljoonaa dollaria ja FDV 3,4 miljardia dollaria. Curveen markkina-arvo on 10 miljoonaa dollaria, mutta sen FDV on yli 2 miljardia dollaria. Balancerilla on 130 miljoonan dollarin markkina-arvo ja 1,3 miljardin dollarin FDV. Pitkän aikavälin näkökulmasta SUSHI on minimaalisen paineen alainen uusien merkkien liikkeeseenlaskusta, mikä on myönteistä merkkien haltijoille.

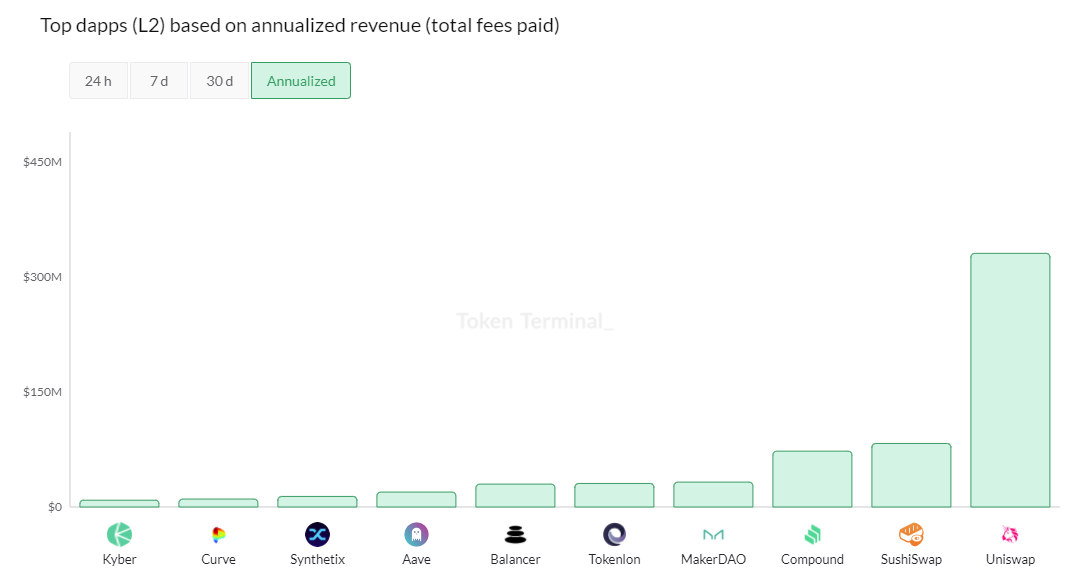

SushiSwap tuotti noin 83 miljoonaa dollaria vuotuista tuloa – josta viisi kuudesta eli noin 70 miljoonaa dollaria kohdennettiin likviditeetin tarjoajille. Loput kuudesosa eli 14 miljoonaa dollaria kohdennettiin xSUSHI-sidosryhmille.

Jakamalla 83 miljoonan dollarin liikevaihto 165,5 miljoonalla dollarilla (ts. SUSHI: n nykyinen kiertävä tarjonta) osakekohtainen tulosarvo on 0,50 dollaria. Jakamalla nykyinen merkintähinta 2,30 dollaria osakekurssilla antaa hinta-voittosuhde 4,6.

Jos laitamme xSUSHI-sidosryhmille jaetut 14 miljoonan dollarin tulot yhtälöön, saadaan hinta-voittosuhde 27. Jos laitamme täysin laimennetun tunnussumman yhtälöön, hinta-voittosuhde olisi 41 Tämä hinta / voitto -suhde on objektiivisesti erinomainen, kun otetaan huomioon sen kasvuvauhti ja potentiaali.

OKEx Insights esittelee markkina-analyyseja, syvällisiä ominaisuuksia, alkuperäistä tutkimusta & kuratoivat uutiset salauksen ammattilaisilta.