Traders de produits dérivés: intérêt plus élevé sur l’ETH que sur le BTC

Points clés à retenir

- Les marchés des dérivés ont récemment montré un intérêt accru pour ETH plutôt que BTC, car les traders semblent plus disposés à parier sur la deuxième plus grande crypto.

- Les données révèlent également que la tendance actuelle ETH est plus susceptible de soutenir.

- BTC les traders de produits dérivés semblent jouer la sécurité plutôt que d’être spéculatifs.

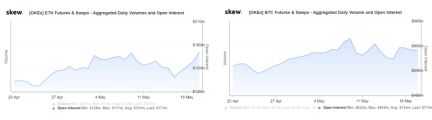

De l’argent neuf entre sur le marché des ETH

Les changements d’intérêt ouvert sont des indicateurs vitaux pour montrer s’il ya de l’argent neuf sur le marché. Les données de Skew montrent que l’intérêt ouvert agrégé de ETH les contrats à terme et les swaps sont en augmentation constante depuis la mi-mai, le nombre a atteint le plus haut niveau en un mois. Une tendance haussière de l’intérêt ouvert pourrait également suggérer que la tendance actuelle du marché pourrait prendre de l’ampleur. Par conséquent, il est probable que.

En revanche, BTC L’intérêt ouvert des contrats à terme et des swaps sur OKEx s’est quelque peu maintenu aux niveaux actuels. Bien que nous ne nous attendions pas à une baisse soudaine du BTC OI à court terme, une tendance à la baisse semble en devenir. Bien qu’une baisse de l’OI ne puisse être qu’une partie du tableau, le marché semble relativement réticent à parier sur BTC prix en ce moment.

Figure 1a: Futures ETH & Swap OI sur OKEx Figure 1b: Futures BTC & Swap OI sur OKEx

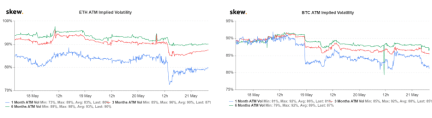

L’ETH impliquait une stabilisation de la volatilité tandis que la BTC diminuait

La volatilité implicite pourrait donner une image plus large des marchés. On voit ça ETHLa perfusion IV a été récupérée et relativement stable après la chute du 20 mai, c’est là que ETHUSDT n’a pas réussi à sécuriser 215 niveaux et s’est retiré dans la zone 206.

D’autre part, le IV de BTC a été relativement fluctuant récemment, en particulier le bitcoin, qui était à nouveau confronté à un fort rejet aux niveaux de 10000.

OKEx Technical Weekly a souligné que les principaux cryptos comme BTC et ETH n’ont pas réussi à briser les niveaux de résistance clés (BTC: 10000; ETH: 220). Étant donné que la première et la deuxième plus grande crypto ont été incapables de briser leurs niveaux de résistance cruciaux, ce que l’IV peut nous dire, c’est que ETH semble relativement favorable ou, du moins, plus disposé à être parié par les traders. À l’inverse, l’abaissement de la BTCLa IV de la crypto pourrait impliquer que les traders ne sont peut-être pas encore clairs sur la direction à court terme de la crypto.

Figure 2a: Volatilité implicite de l’ETH Figure 2b: Volatilité implicite de la CTB

Source: Skew

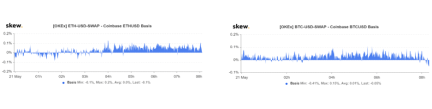

Base de swap ETH positive, BTC est négative

La base est la différence entre le prix au comptant et le prix à terme. Encore une fois, la demande et l’offre à court terme du produit sont les principaux facteurs qui pourraient faire bouger la base. Une base positive signifie que les traders étaient prêts à payer une prime pour acheter les contrats à terme. De même, une base négative signifie que les contrats à terme se négocient avec une décote, ce qui signifie que le prix à terme est inférieur au prix au comptant..

Les données de Skew montrent que la base du ETHUSD le swap sur OKEx a été principalement positif, tandis que la base du BTCUSD swap semble avoir commencé à prendre un virage tout récemment. Bien que la base puisse parfois fluctuer, les traders doivent garder un œil attentif sur le changement de base.

Figure 3a: Swap OKEx ETHUSD – Figure 3b: Swap BTCUSD de base OKEx Coinbase ETHUSD – Coinbase BTCUSD Swap

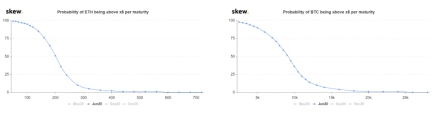

Probabilité égale de casser les résistances clés en juin pour l’ETH et le BTC

Les données sur les marchés d’options peuvent toujours fournir des couleurs de marché aux traders et aux investisseurs pour évaluer les approches des autres acteurs du marché, et le nombre de probabilités pourrait être intéressant..

Comme nous l’avons mentionné précédemment dans cet article, les deux BTC et ETH ont récemment été rejetés en raison de leurs niveaux de résistance clés. Bien que les données ci-dessus puissent indiquer que les traders ont été plus disposés à parier sur ETH, cependant, le marché des options montre que la probabilité de ETH être supérieur à 220 à la fin juin est d’environ 28%, tandis que la probabilité BTC être au-dessus de 10000 à la fin juin est d’environ 29%.

En d’autres termes, le marché des options semble croire qu’il n’y avait qu’environ 1/3 des chances que les deux principaux cryptos brisent les deux résistances clés mentionnées d’ici la fin du mois de juin. Il est à noter que les chiffres de probabilité changent constamment en fonction des conditions du marché.

Figure 4a: Prob. d’ETH au-dessus de x $ par échéance. Figure 4b: Prob. De BTC au-dessus de x $ par échéance

Source: Skew

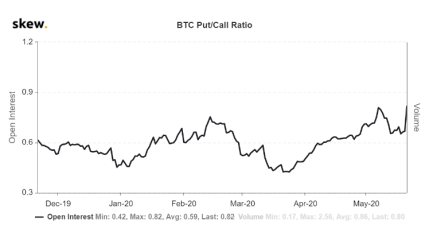

Ratio Put / Call BTC au plus haut de 6 mois

Nous couvrirons BTCLe ratio put / call avant la réduction de moitié du bitcoin. Nous pensons qu’une hausse du ratio put / call indique que les traders d’options se sont concentrés sur la couverture du risque de baisse de BTC prix, plutôt que de se mettre en place pour des métiers spéculatifs.

Puisque BTC a oscillé près des 9000 niveaux, le ratio put / call a grimpé à un niveau où BTC a touché 10000 début mai. Cela pourrait indiquer que les traders d’options peuvent ne pas anticiper BTC rebond des prix aux niveaux actuels.

Figure 5: Ratio Put / Call BTC

Auteur: Cyrus Ip

Analyste de recherche, OKEx