Les DEX surfent sur la vague DeFi: liquidité, sécurité et adoption massive

La finance décentralisée, ou DeFi, a récemment fait l’objet d’intérêt et de discussions dans la communauté crypto au sens large. La valeur totale en USD bloquée sur le marché DeFi surpassé 2 milliards de dollars pour la première fois en juillet. Le nombre d’utilisateurs sur le marché DeFi a également connu une croissance considérable, atteignant près de 240000 au 6 juillet.

On pense que la récente croissance explosive du créneau DeFi est due à un protocole de prêt en particulier, Compound, qui a commencé à gagner en popularité à partir de la distribution de son jeton de gouvernance COMP à la mi-juin. Compound a rapidement dépassé le protocole de prêt basé sur Ethereum, Maker, en tant que principal projet DeFi, atteignant près de 700 millions de dollars d’actifs verrouillés sur le protocole au 9 juillet.

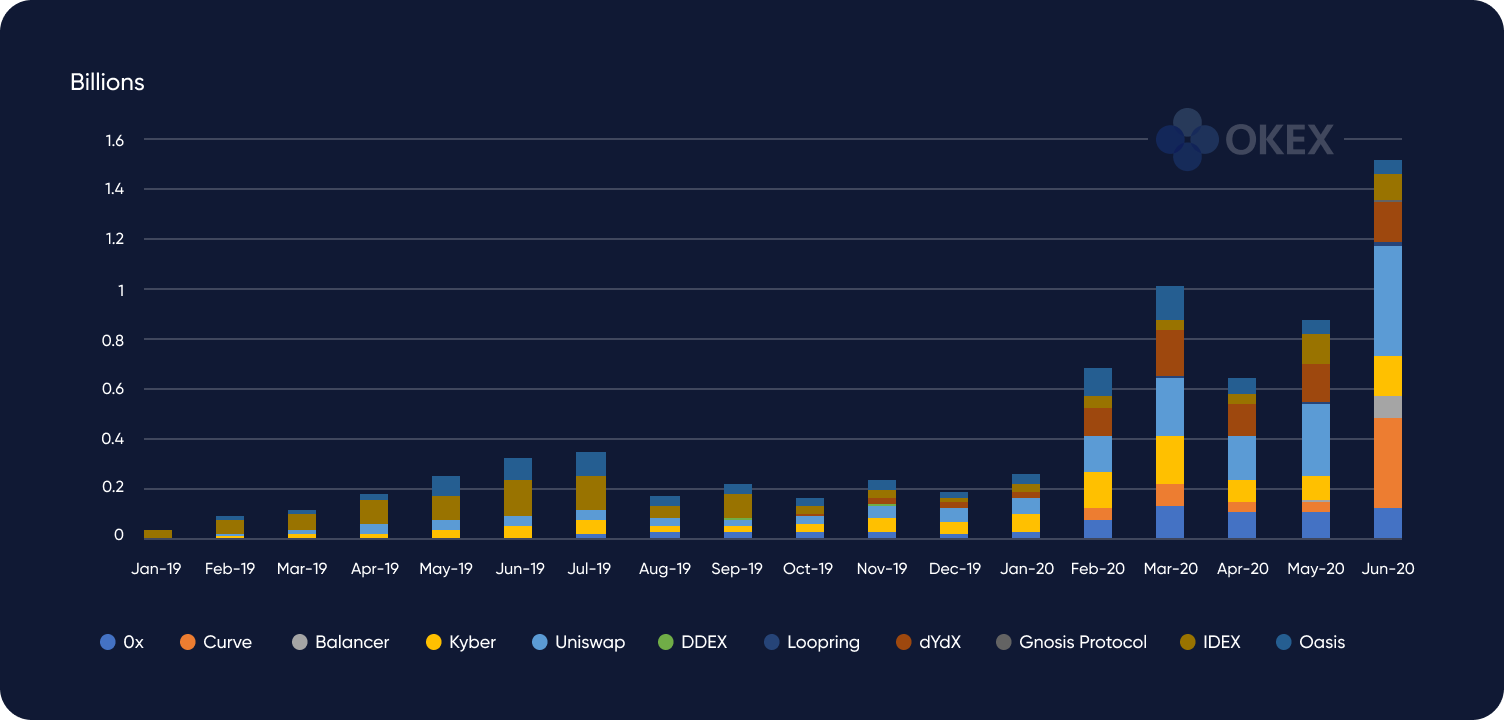

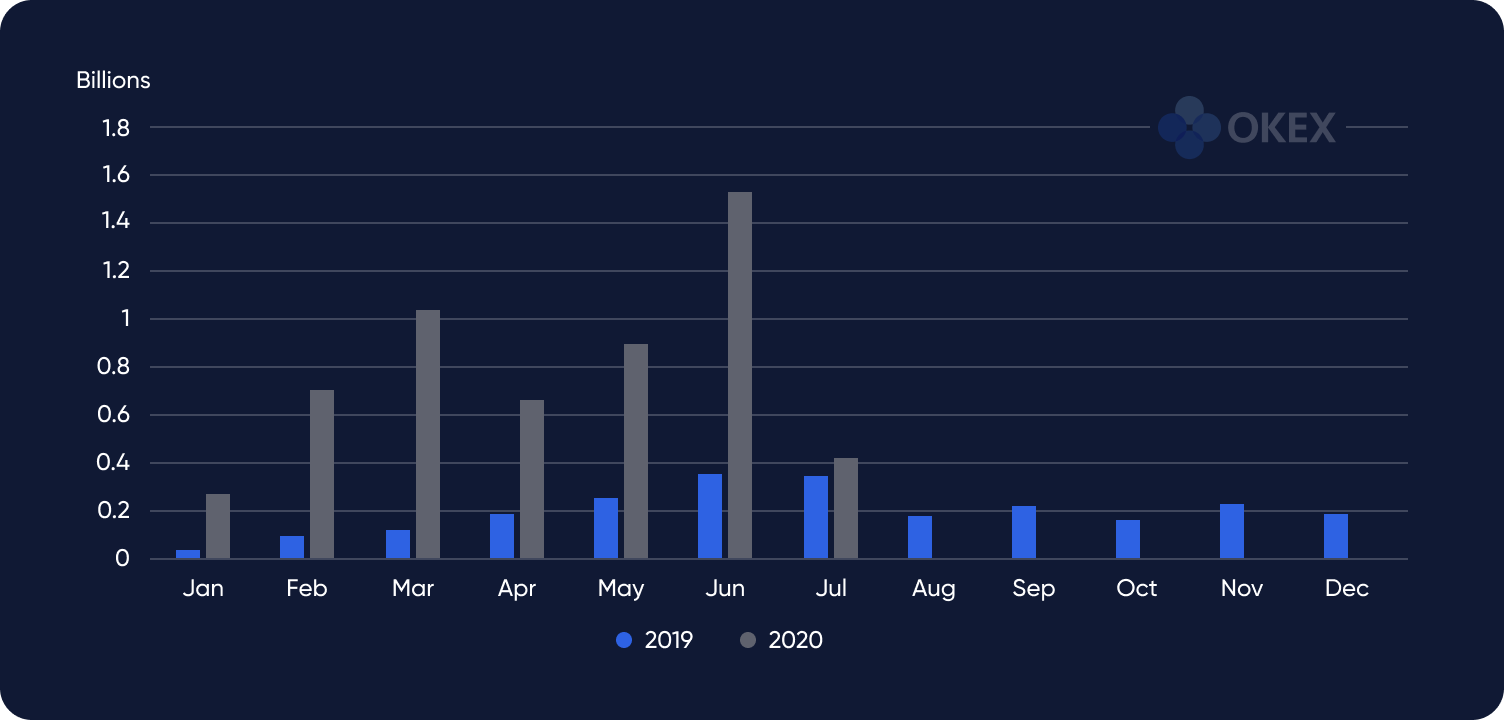

Le battage médiatique autour de DeFi semble avoir également profité aux échanges décentralisés, communément appelés DEX. Données du service d’analyse Ethereum Dune Analytics indique que les volumes de négociation sur les DEX ont atteint un sommet historique de 1,52 milliard de dollars en juin – une augmentation de 70% par rapport à mai. En particulier, les plates-formes DEX Uniswap et Curve ont dominé le marché, avec respectivement 446 millions de dollars et 350 millions de dollars échangés en volume..

OKEx Insights examine les raisons de la récente montée en popularité des bourses décentralisées, ainsi que l’état actuel de la liquidité, de la sécurité et des expériences utilisateur offertes par DEX.

Echanges centralisés vs décentralisés

La plupart des échanges cryptographiques sont centralisés. Les bourses comme OKEx sont depuis longtemps les principaux sites de trading de crypto-monnaie, entre autres offres. Dans le cas de ces bourses de dépôt, les fonds des utilisateurs sont conservés par un intermédiaire de confiance – généralement l’opérateur de la bourse. Cela crée essentiellement un système avec un point de défaillance unique, car la bourse a généralement le contrôle total des actifs des utilisateurs.

Cela a fait des échanges centralisés des cibles de choix pour les pirates, qui sont capables de voler des millions en exploitant des vulnérabilités. Par exemple, les 500 millions de dollars Piratage de Coincheck en janvier 2018, a soulevé des inquiétudes généralisées quant à savoir si les échanges centralisés de crypto-monnaie peuvent protéger les actifs des utilisateurs de manière transparente.

Après une série de hacks majeurs d’échange de crypto-monnaie dans 2018 et 2019, les utilisateurs ont commencé à envisager des échanges décentralisés. Sur un DEX, le trading est exécuté via des contrats intelligents sur une blockchain. Cela implique qu’aucun tiers n’est impliqué dans la transaction et que les utilisateurs ont un contrôle total sur leurs propres crypto-monnaies.

Par rapport aux échanges centralisés de crypto-monnaie, les DEX n’ont pas de point de défaillance unique car les utilisateurs ont un contrôle total sur leurs propres fonds. Cela rend plus difficile pour les pirates de voler d’énormes sommes de crypto-monnaies, car le temps et le coût requis pour le piratage sont beaucoup plus élevés que ceux des échanges de crypto-monnaies centralisés..

Les échanges décentralisés voient enfin le volume

Les échanges décentralisés ont gagné du terrain à court terme en 2018 en raison de leur nature non privative de liberté et d’une sécurité prétendument renforcée. Cependant, le battage médiatique entourant les DEX s’est largement estompé en raison des faibles volumes de négociation par rapport aux échanges centralisés..

Par exemple, IDEX scie 69339 swaps en deux semaines en juillet 2018, tandis que Bitfinex a facilité 92 024 contrats d’échange en seulement deux jours. Après le pic de 1,5 milliard de dollars négocié sur les DEX en mai 2018, Diar Research signalé que le volume des transactions DEX a atteint un creux mensuel de 49 millions de dollars en janvier 2019.

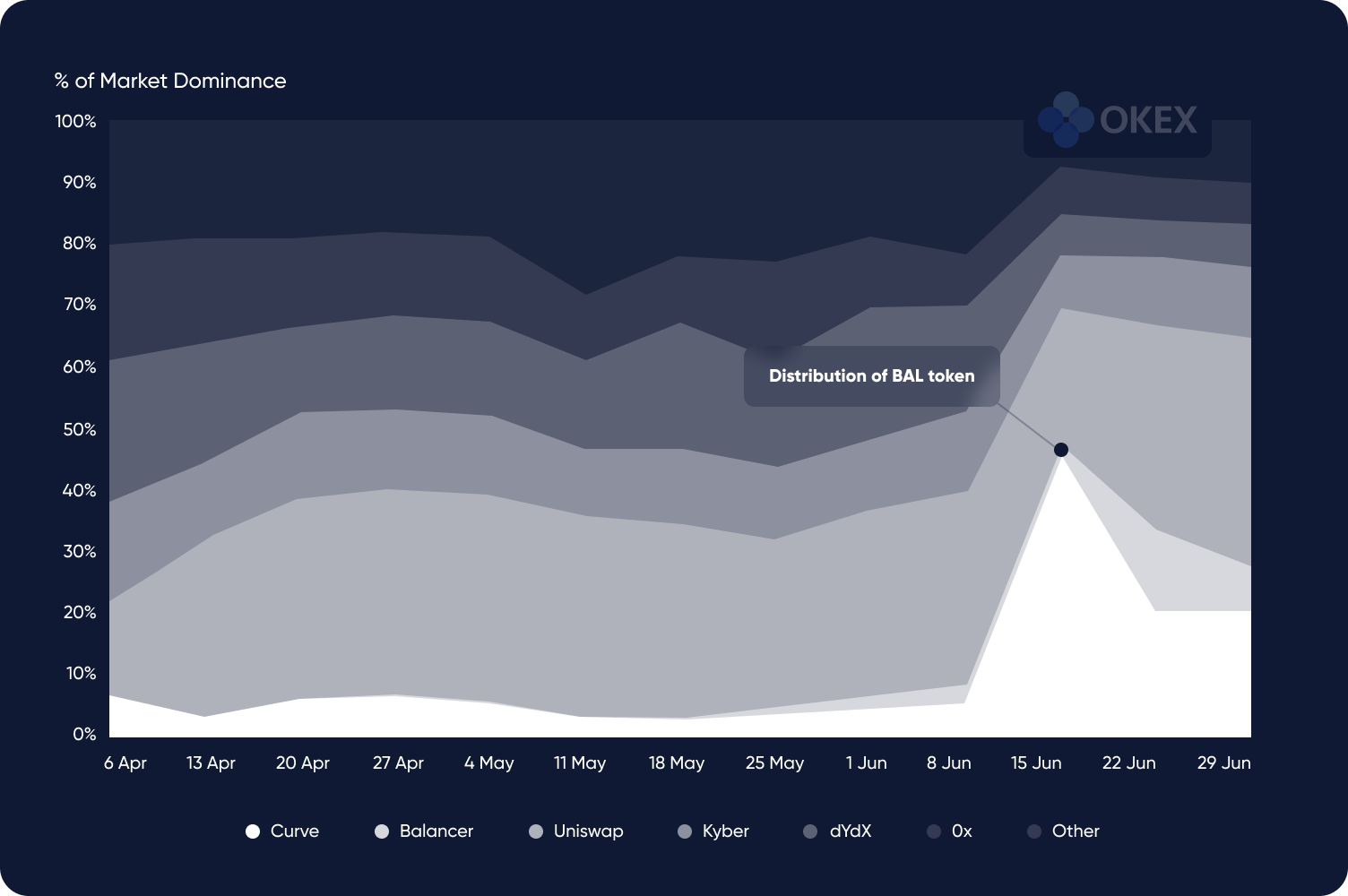

Les DEX ont recommencé à gagner du terrain en 2020 à la suite de la montée en puissance de Compound et du plus grand espace DeFi. Par exemple, le volume total des transactions sur la courbe d’échange décentralisée grandi près de 500% d’environ 7,1 millions de dollars au début de la distribution de COMP le 16 juin à son sommet record de plus de 42 millions de dollars le 21 juin.

Avec DeFi Mania atteignant son paroxysme, les DEX seront-ils enfin largement adoptés??

La liquidité reste une préoccupation majeure

La liquidité est sans doute le principal moteur de l’adoption et de la croissance des utilisateurs des échanges de crypto-monnaie. La liquidité fait référence à la facilité avec laquelle un actif est converti en espèces sans affecter le prix dudit actif. Dans un ordre commercial, une offre fait référence à un ordre d’achat et une demande fait référence à un ordre de vente. Le spread fait référence à la différence entre l’offre la plus élevée et la demande la plus basse. Un spread plus bas indique un marché plus liquide, tandis qu’un spread plus élevé indique un marché plus illiquide.

Il existe deux éléments clés pour évaluer la liquidité:

- Facilité, c’est-à-dire la vitesse et l’effort requis pour convertir l’actif.

- Glissement de prix, qui est la différence entre le prix attendu et le prix d’exécution sur une commande plus importante.

Dans un marché liquide, les actifs peuvent être facilement convertis en espèces avec un glissement minimal. Les échanges décentralisés peuvent être divisés en deux types de modèles de liquidité: les échanges peer-to-peer de carnet d’ordres et les échanges basés sur des market makers automatisés.

Un échange peer-to-peer de carnet d’ordres utilise un système bid / ask pour exécuter les transactions. Le commerce est seulement réalisé par le moteur d’appariement de la bourse lorsque l’ordre d’achat / de vente d’un trader correspond à l’ordre opposé à un prix choisi. Le modèle d’échange de carnet d’ordres est optimal pour les échanges centralisés avec des volumes de négociation élevés, car cela indique une liquidité élevée et conduit à un spread serré. Par conséquent, les traders peuvent passer des commandes importantes avec un glissement minimal.

Cependant, le modèle d’échange de carnet de commandes ne fonctionne pas bien avec les pièces et les jetons DeFi. Comme la plupart des protocoles de financement décentralisés en sont à leurs débuts, leurs actifs ne sont pas activement négociés et il n’y a pas assez d’acheteurs et de vendeurs sur le marché. L’illiquidité relative des jetons les rend vulnérables aux fluctuations de prix causées par de grandes transactions individuelles. Les énormes fluctuations de prix, à leur tour, conduisent à une large diffusion. De plus, les actifs à forte volatilité des prix sont moins susceptibles d’être listés par les échanges de carnets d’ordres..

Étant donné que les jetons DeFi ne sont pas largement échangés dans les échanges de carnets de commandes, les plates-formes basées sur des market makers automatisés constituent une alternative. Un échange basé sur AMM les usages un ensemble d’algorithmes déterministes qui définissent des paramètres pour mettre en commun la liquidité des traders et créer des marchés. Au lieu d’utiliser un carnet d’ordres traditionnel pour les ordres d’achat et de vente, les fonds destinés à la fois aux acheteurs et aux vendeurs dans les bourses AMM sont stockés dans des pools de liquidité en chaîne..

Dans le contexte de DeFi, les systèmes AMM sont conçus pour créer un grand pool de liquidités qui permet l’échange d’actifs, par opposition à l’établissement de paires de négociation. Par rapport à une bourse de carnet d’ordres traditionnelle, les ordres des traders n’ont pas besoin d’être mis en correspondance avec ceux des autres traders des pools de liquidité. Au lieu de cela, ces pools assurent une liquidité constante lorsque les traders y déposent leurs actifs. De plus, la tarification des jetons dans le pool de liquidité est déterminée par un algorithme défini dans des contrats intelligents, au lieu d’agréger les informations de tarification entre les bourses..

Les pools de liquidité sont bénéfiques à la fois aux équipes derrière ces pièces et jetons DeFi et aux investisseurs des actifs. Pour les équipes de projet, les pools de liquidité supprimer les besoins d’amorçage d’un réseau fournissant des liquidités avant que le projet ne soit réellement utile. Pour les investisseurs, les pools de liquidité leur permettent de retirer des pièces et des jetons lorsqu’ils ne sont pas activement négociés.

Extraction de liquidités et agriculture de rendement

L’essor spectaculaire du Compound a encouragé la «culture de rendement» – l’acte d’utiliser un ou plusieurs protocoles DeFi pour générer autant de rendements que possible. L’agriculture de rendement est devenue encore plus populaire avec la montée en puissance de ce que l’on appelle «l’extraction de liquidités», ou l’obtention du jeton natif nouvellement créé d’un protocole en plus des rendements réguliers.

Extraction de liquidités fait référence à une situation dans laquelle un agriculteur de rendement participe à la tenue de marché pour apporter les liquidités nécessaires à une pièce ou à un jeton spécifique et, ce faisant, gagne le taux de rendement, plus une unité supplémentaire du jeton du protocole.

Lorsque Compound a distribué son jeton de gouvernance, COMP, son mécanisme d’extraction de liquidité a conduit à une poussée agricole de rendement massive alors que les investisseurs tentaient de maximiser leurs rendements et de gagner du COMP – qui sera distribué aux utilisateurs via l’extraction de liquidités au cours des quatre prochaines années..

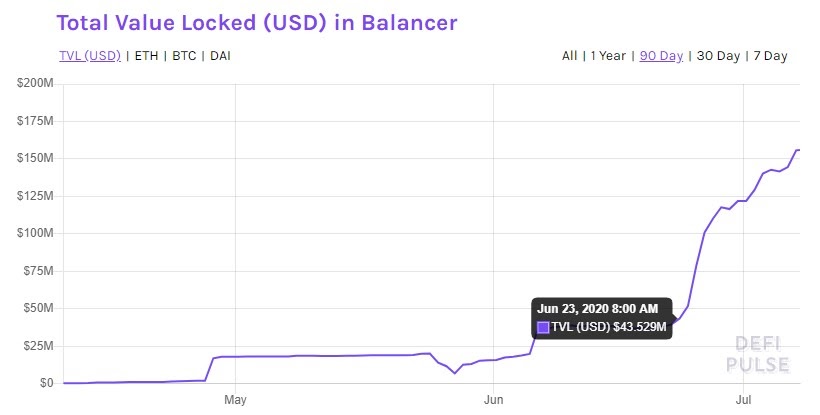

Le succès de Compound a été observé de la même manière avec d’autres protocoles DeFi – tels que Balancer, un protocole DEX qui propose des pools multi-actifs et permet à chacun de devenir un fournisseur de liquidité sur la plate-forme. À la fin du mois de juin, il y avait deux sources de revenus pour les fournisseurs de liquidité dans Balancer, les frais de négociation et les récompenses dans le BAL nouvellement créé – le jeton de gouvernance du protocole – distribué pour l’extraction de liquidités.

BAL est destiné à servir comme incitation pour les commerçants et les fournisseurs de liquidité à participer à la gouvernance et à la prise de décision du protocole. La distribution récente de BAL fournit une source supplémentaire de revenus pour les fournisseurs de liquidité dans Balancer, ce qui augmente la demande de gagner du BAL. Cela a conduit à une augmentation de plus de 300% de la valeur totale verrouillée (USD) dans Balancer depuis le début de la distribution du jeton le 23 juin..

La durabilité de l’extraction de liquidité, cependant, est toujours en débat. Bobby Ong, co-fondateur de la société d’analyse cryptographique CoinGecko, a déclaré à OKEx Insights que les choses allaient bien dès le début. Il expliqua:

«Le modèle d’extraction de liquidité est une forme d’incitation de protocole similaire au système de récompenses de bloc de preuve de travail. Le modèle inflationniste est intégré au protocole et le modèle monétaire est connu de tous.

La durabilité du modèle d’extraction de liquidité dépendra de l’utilisation que le protocole parviendra à recueillir pendant la période d’incitation. L’idée est qu’un nombre suffisant d’utilisateurs utiliseront les protocoles une fois l’incitation réduite ou supprimée, de sorte que cela devienne un écosystème autosuffisant où les jetons de gouvernance sont demandés pour voter sur les questions de gouvernance. À ce stade, il sera encore trop tôt pour dire quoi que ce soit, mais les premiers signes sont plutôt positifs. »

Le modèle d’extraction de liquidité adopté par certains DEX a conduit à une augmentation à court terme de leurs parts de marché en fonction du volume des transactions. Par exemple, depuis que Balancer a annoncé la distribution de son jeton de gouvernance, sa part de marché dans le volume des transactions est passée de 1,66% à 13,53% au cours de la semaine du 22 juin..

Fredrik Haga, co-fondateur de Dune Analytics, a déclaré à OKEx Insights qu’il était convaincu que le volume des transactions de DEX pouvait maintenir son élan positif en juillet. Il expliqua:

«Il semblait en juin que le volume des échanges était dans une large mesure tiré par l’agriculture de rendement. Cependant, environ 1/4 de juillet s’est écoulé et nous avons vu ~ 420 millions de dollars échangés dans les DEX. Si cette tendance se poursuit, juillet atterrira à peu près au même volume que juin (~ 1,5 milliard de dollars échangés). »

Alors que les volumes totaux de négociation sur les DEX en juillet ont déjà dépassé ceux de l’année dernière, dans la perspective du troisième trimestre 2020, Haga a mis en évidence quelques DEX à surveiller:

«D’après la référence de Balancer et Curve, il devient évident que les market makers automatisés peuvent augmenter le volume assez rapidement. Maintenant, il va être intéressant de voir comment les nouveaux modèles comme le protocole Gnosis – qui a été lancé en mai – fonctionnent et s’ils sont capables d’attirer des liquidités. De plus, avec la hausse des prix du gaz, les solutions de couche 2 comme Loopring et Diversifi vont être intéressantes à suivre. »

Les DEX ont encore un long chemin à parcourir vers l’adoption massive

Malgré la flambée des volumes sur les échanges décentralisés en juin, il est encore trop tôt pour que les DEX soient comparés aux échanges cryptographiques centralisés – qui se taillent la part du lion des utilisateurs et des volumes de négociation. Comme indiqué par rechercher de TokenInsight, à partir du premier trimestre 2020, le volume des transactions sur les DEX ne représentait que 2,68% du total des transactions au comptant sur l’ensemble du marché de la cryptographie.

En termes de dollars américains, les volumes de négociation sur les DEX ont atteint 180 milliards de dollars au premier trimestre 2020 – par rapport aux 6,6 billions de dollars échangés sur l’ensemble du marché au comptant de la cryptographie. Bien que la proportion soit encore faible, c’était en fait la première fois que les volumes DEX représentaient plus de 0,01% du volume total au comptant, rapporte TokenInsight..

Les problèmes de sécurité restent également un obstacle à l’adoption généralisée des échanges décentralisés, comme en témoigne le récent exploit de 500 000 $ de Balancer. Le 29 juin, CoinDesk signalé qu’un attaquant avait exploité une faille dans le protocole en empruntant pour 23 millions de dollars de jetons WETH. Ils auraient ensuite échangé continuellement WETH contre Statera (STA) avec des quantités croissantes – drainant le pool de liquidités de STA. L’identité du hacker reste un mystère et l’équipe Statera a annoncé qu’elle n’était pas en mesure de rembourser les victimes du hack.

Jay Zhou, directeur de l’exploitation du protocole DEX Loopring, a déclaré à OKEx Insights que la limitation des débits d’Ethereum éclaire également les problèmes de sécurité auxquels les DEX sont confrontés. Il expliqua:

«Ma préoccupation est la limitation technologique concernant les débits d’Ethereum. L’événement du «cygne noir» du 12 mars a évaporé la valeur du marché DeFi de 50% en une seule journée. Cela signifie que la blockchain actuelle ne peut pas répondre aux besoins des utilisateurs DeFi si le prix change considérablement sur une courte période de temps. Alors que certains des principaux protocoles DeFi tels que MakerDAO et dYdX utilisent des solutions de mise à l’échelle de couche 1 sur la blockchain, nous verrons de plus en plus de dapps adopter des solutions de mise à l’échelle de couche 2 dans l’année à venir. »

De mauvaises interfaces utilisateur sur les échanges décentralisés, par rapport aux échanges centralisés populaires, entravent également l’adoption par les utilisateurs. Ong de CoinGecko a déclaré à OKEx Insights que la complexité de l’utilisation des DEX entrave l’expérience utilisateur et, par conséquent, reste un obstacle empêchant DeFi de se généraliser. Il a élaboré:

«Il est difficile pour quiconque de comprendre le concept de la mise à disposition de rendements élevés. Il est difficile d’expliquer le concept de teneurs de marché automatisés, de pools de liquidité, etc. à qui que ce soit, même aux participants de l’industrie de la cryptographie. Pour qu’une personne ayant une connaissance moyenne de la cryptographie puisse les utiliser, elle doit se familiariser avec Metamask, se procurer des ETH et / ou des pièces stables – sans parler des différentes pièces stables disponibles, telles que DAI, USDT, USDC, etc. – ou utiliser un tableau de bord comme Instadapp pour effectuer une agriculture de rendement correctement. »

Ong a également souligné que, pour le moment – avec des frais élevés sur Ethereum entre autres considérations – pour que l’agriculture de rendement sur les protocoles DeFi soit efficace, elle obligeait les utilisateurs à déposer une grosse somme d’argent pour commencer, «un minimum de 10000 $ pour voir quelques bénéfices réels. » Il ajouta:

«Cela signifie que l’agriculture de rendement DeFi est maintenant essentiellement un jeu joué par de grandes baleines qui sont prêtes à prendre le risque de contrats intelligents pour obtenir un rendement élevé.»

Outre les obstacles mentionnés ci-dessus, Jon Jordan, directeur des communications de la société de données d’application décentralisée DappRadar, a partagé avec OKEx Insights sa conviction que l’inertie de l’utilisation des échanges centralisés rend les DEX «loin d’être grand public». Il expliqua:

«Je pense que la principale raison pour laquelle les DEX ne sont pas devenus courants est le problème historique selon lequel, lorsque la cryptographie a explosé pour la première fois, le seul moyen d’accéder à ces nouveaux actifs était d’utiliser des échanges centralisés. Une fois que quelqu’un s’est inscrit et a commencé à se familiariser avec un tel produit, il est très difficile de le faire passer à autre chose..

Plus spécifiquement, cependant, le problème avec les DEX a toujours été (et continue d’être) qu’ils sont plus lents, plus chers à utiliser et offrent moins de liquidités que les principales bourses centralisées. Ceci est associé à de nombreux problèmes de sécurité. Pour ces raisons, je ne vois pas les DEX devenir des produits grand public. »

Bien que Jordan pense que les DEX ne se généralisent pas à court terme, il pense qu’ils offrent deux avantages évidents pour les utilisateurs:

«Le premier avantage de DEX est l’absence de restrictions KYC / AML, ce qui est important pour certains utilisateurs. Le principal avantage est ce que nous vivons actuellement, à savoir la façon dont les DEX sont intégrés dans l’explosion plus large de DeFi. Cela a vu la montée en puissance de produits tels que Uniswap, Kyber, 1inch, Curve, etc., auxquels il est possible d’accéder de manière innovante dans le cadre d’une transaction DeFi complexe, qui peut impliquer plusieurs actions..

Un autre avantage offert par DEX est le phénomène de l’agriculture de rendement. Les utilisateurs maximisent leur capacité à exploiter le nouveau jeton COMP de Compound en déposant des garanties, en contractant des prêts et en échangeant des jetons simultanément. Cela se traduit par une énorme explosion des volumes DeFi et DEX, même si le nombre d’utilisateurs reste très faible par rapport aux échanges centralisés.

Dans sa conversation avec OKEx Insights, Jordan de DappRadar a également fait part de sa conviction que les DEX seront pleinement intégrés dans l’écosystème DeFi:

«Je m’attends à ce que nous assistions à une transformation des DEX à mesure qu’ils s’intègrent pleinement à l’écosystème DeFi. Et à un moment donné, nous arrêterons probablement même de parler des DEX en tant que type de produit distinct. »

Alors que les échanges décentralisés – et DeFi dans son ensemble – en sont encore à leurs débuts et restent effectivement disponibles pour une base d’utilisateurs limitée, CoinGecko’s Ong estime que DeFi présente encore d’énormes opportunités pour démocratiser les services financiers pour tout le monde:

«Je suis généralement optimiste quant à l’avenir de DeFi. C’est le début d’une trajectoire de croissance sur plusieurs décennies et DeFi nous promet beaucoup de potentiel dans la décentralisation des services financiers.

Bien qu’il y ait de nombreux problèmes mentionnés ci-dessus, au fil du temps, à mesure que Ethereum évolue et que les développeurs DeFi deviennent plus sophistiqués, ces choses s’amélioreront et l’expérience utilisateur deviendra bien meilleure afin que tout le monde puisse y participer. Lorsque cela se produira, les services financiers complexes avec des retours sur investissement plus élevés seront démocratisés pour tout le monde et pas seulement réservés aux riches. »

OKEx Insights présente des analyses de marché, des fonctionnalités approfondies, des recherches originales & actualités organisées par des professionnels de la cryptographie.