Fonds communs de placement vs FNB

Les fonds communs de placement et les fonds négociés en bourse sont deux types de fonds d’investissement offerts aux investisseurs. Les deux types de fonds regroupent le capital de nombreux investisseurs et sont tous deux gérés par des professionnels. Il y a quelques autres similitudes et pas mal de différences fondamentales.

Avant de choisir entre les deux, il est important de comprendre les différences et les objectifs de chaque type de fonds.

Similitudes entre les fonds communs de placement et les FNB

Comme mentionné, les fonds communs de placement et les fonds négociés en bourse mettent en commun les économies de plusieurs investisseurs. Cela signifie que les investisseurs bénéficient d’économies d’échelle. Les coûts fixes sont répartis sur l’ensemble du fonds, ce qui réduit le fardeau de chaque investisseur individuel. Les coûts variables sont également réduits car les fonds paient généralement des frais de gros pour les transactions et l’administration.

Les économies d’échelle permettent également la gestion des fonds par des professionnels de l’investissement. À moins qu’un individu n’ait un très grand portefeuille d’actions, il serait très coûteux de faire gérer le portefeuille par un professionnel de l’investissement. En revanche, les FNB et les fonds communs de placement donnent tous deux aux investisseurs accès à des portefeuilles gérés par des professionnels pour moins de 1% de la valeur des actifs chaque année..

La plupart des fonds d’investissement offrent une diversification quelle que soit leur structure. Pour qu’un portefeuille soit diversifié, il doit comprendre 15 titres ou plus. La plupart des fonds communs de placement détiennent au moins 30 titres différents, tandis que le FNB moyen est encore plus diversifié. Il y a cependant quelques exceptions – le SPDR Gold Trust, un ETF, ne détient que de l’or physique et n’offre aucune diversification..

Les indices jouent un rôle dans la gestion des fonds communs de placement et des FNB – cependant, les FNB répliquent l’indice tandis que les fonds communs de placement l’utilisent comme indice de référence par rapport auquel la performance est mesurée..

Différences entre les fonds communs de placement et les FNB

Les fonds communs de placement et les FNB sont des structures juridiques uniques, et les deux sont réglementés. Les fonds communs de placement existent depuis 1924, tandis que les ETF existent depuis 1993. Aux États-Unis, les deux sont réglementés par la SEC (Securities and Exchange Commission) et la législation est régulièrement mise à jour. Des organismes de réglementation similaires supervisent les fonds dans d’autres pays.

Gestion active vs passive

Si les deux types de fonds ont des structures juridiques différentes, la différence la plus fondamentale réside dans la manière dont ils sont gérés..

La surperformance du marché est appelée alpha, tandis que la performance du marché (ou d’un indice) est appelée bêta. L’objectif des fonds gérés activement est de gagner à la fois de l’alpha et du bêta en surperformant un indice. L’objectif des fonds gérés passivement est de gagner du bêta en suivant l’indice.

Les sociétés de gestion d’actifs gèrent des fonds gérés activement. Un gestionnaire de fonds aura la responsabilité globale de chaque fonds mais sera soutenu par une équipe d’analystes. Ces analystes mènent des recherches «ascendantes» sur des titres individuels. Ensemble, l’équipe tente de générer de l’alpha en décidant quels titres acheter et vendre, et quand le faire.

De plus petites équipes gèrent des fonds passifs, et les gestionnaires de fonds et les analystes ont souvent une expérience en analyse quantitative. L’objectif d’un fonds passif est de refléter la performance d’un indice en détenant des titres exactement dans la même proportion que cet indice. Les modifications de l’allocation du fonds ne sont apportées que lorsque des modifications sont apportées à l’indice.

La grande majorité des fonds communs de placement sont gérés activement – bien que certains soient gérés passivement. En revanche, la grande majorité des ETF sont gérés passivement. Les ETF gérés activement sont autorisés aux États-Unis depuis 2008, mais représentent toujours un faible pourcentage des fonds.

L’implication des différents styles de gestion est que si vous investissez dans un fonds commun de placement, vous vous attendez à gagner de l’alpha et du bêta, alors que vous ne vous attendez à gagner du bêta que d’un FNB..

Ratios de frais (fonds communs de placement vs FNB)

Les sociétés de gestion de fonds facturent divers frais pour couvrir les frais de gestion et d’exploitation. Ces frais sont présentés sous forme de ratios de dépenses, qui reflètent tous les frais facturés chaque année, exprimés en pourcentage de la valeur du fonds.

Les fonds communs de placement facturent des frais nettement plus élevés (en moyenne) que les FNB. Les ratios de frais des fonds communs de placement en moyenne autour de 0,65%, bien qu’ils varient considérablement. Les ratios de frais des ETF sont en moyenne d’environ 0,2%, mais varient également. Les ratios de frais pour les deux peuvent atteindre 2% pour les fonds très spécialisés.

La raison de la différence des frais est que la gestion active nécessite plus de main-d’œuvre. Jusqu’à 30 analystes peuvent contribuer à la gestion d’un fonds commun de placement. En revanche, seules deux ou trois personnes gèrent certains ETF.

Les fonds communs de placement justifient les frais plus élevés parce qu’ils tentent de gagner de l’alpha ainsi que du bêta. Cependant, rien ne garantit qu’un OPC gagnera de l’alpha. En fait, si un fonds sous-performe son indice de référence, il n’obtient même pas de bêta et le coût est effectivement plus élevé..

Tarification (fonds communs de placement vs FNB)

Lorsque vous achetez un FNB, vous achetez des actions qui existent déjà. Pour les fonds communs de placement, le processus est un peu différent. Lorsque vous «achetez» des fonds communs de placement, vous investissez en fait dans de nouvelles unités qui sont créées. Lorsque vous «vendez» votre unité de fiducie, vous faites racheter les unités et recevez leur valeur en retour.

Les fonds communs de placement et les FNB ont une valeur liquidative par part ou par action. Il s’agit de la valeur de tous les actifs détenus par le fonds divisée par le nombre d’unités (fonds communs de placement) ou d’actions (FNB).

Bien que la valeur liquidative d’un fonds commun de placement change tout au long de la journée, elle n’est déclarée qu’une fois par jour. Les nouveaux investissements et rachats sont basés sur la valeur liquidative quotidienne. Certains fonds communs de placement facturent une commission initiale, bien que cela soit moins courant qu’auparavant.

Les ETF sont des instruments cotés au même titre que les actions de sociétés cotées en bourse. Lorsque vous achetez et vendez des FNB, vous payez une commission à un courtier. Le prix auquel vous achetez et vendez un FNB dépend de l’offre et de la demande. Lorsque vous achetez un FNB, vous payez le prix d’offre le plus élevé et lorsque vous le vendez, vous recevez le prix d’offre inférieur. Le spread bid-offer est donc une dépense supplémentaire pour les investisseurs en ETF.

Dans la pratique, le cours acheteur et vendeur est généralement assez proche de la valeur liquidative du fonds. Les participants autorisés et les arbitres peuvent réaliser un profit si le prix acheteur ou vendeur varie beaucoup par rapport à la valeur liquidative – et leurs actions maintiennent le prix du marché en ligne avec la valeur liquidative. Cependant, si un fonds détient des instruments illiquides ou s’il y a peu de liquidité dans le fonds lui-même, le prix peut s’écarter davantage de la valeur liquidative..

La différence dans la façon dont les fonds communs de placement et les FNB sont des prix et négociés signifie que les FNB peuvent être négociés en intrajournalier. En revanche, il n’y a qu’un seul prix quotidien pour les transactions de fonds communs de placement.

Catégorie de fonds

Les fonds communs de placement ont souvent différentes catégories de parts. Les unités de capitalisation réinvestissent tous les dividendes et autres revenus. Les unités de distribution transfèrent les revenus et les dividendes aux investisseurs. Certains fonds ont également différentes classes pour différents investisseurs et structures de frais.

Certains ETF sont divisés par classe, mais pour la plupart, il n’y a qu’une seule classe d’actions pour un ETF.

Impôt

Les fonds communs de placement et les FNB sont plus efficaces sur le plan fiscal que la possession d’un portefeuille de titres. Cependant, pour les fonds communs de placement, des retraits importants peuvent parfois entraîner des distributions de gains en capital imposables. Cela rend les ETF légèrement plus efficaces d’un point de vue fiscal. Remarque: cela peut varier d’une juridiction à l’autre.

Montants d’investissement minimum

Le minimum que vous pouvez investir dans un ETF est le prix d’une action. Dans le cas des fonds communs de placement, chaque catégorie de fonds a un montant minimum qui peut être investi, soit avec un ordre de débit planifié, soit sous forme de somme forfaitaire. Dans de nombreux cas, l’investissement minimum est relativement faible, tandis que dans d’autres, il peut être de 10000 $ ou plus.

Les fonds communs de placement offrent l’avantage d’achats automatisés réguliers par ordre de débit, ce qui n’est pas toujours disponible pour les investisseurs en FNB.

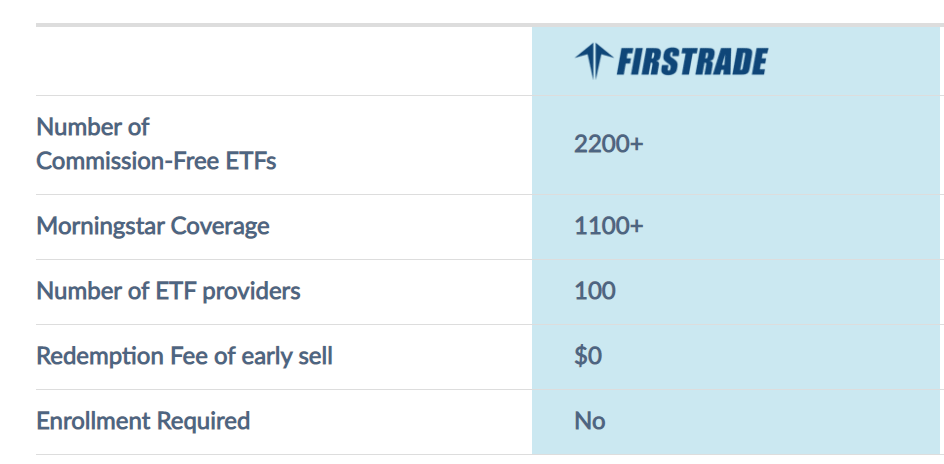

Courtier FNB recommandé

Conclusion

Il y a vingt ans, les fonds communs de placement dominaient le secteur de la gestion de fonds. À partir de 2020, l’épargne détenue dans les ETF est à peu près égale à celle des fonds communs de placement, la majeure partie des nouveaux investissements entrant dans les ETF.

Cela ne signifie pas nécessairement que les FNB sont meilleurs, mais dans de nombreux cas, les FNB servent mieux leur objectif. En fin de compte, le choix entre les deux dépend de vos objectifs en tant qu’investisseur, des objectifs d’un fonds et de la probabilité qu’un fonds atteigne ses objectifs..